时长:

67分钟

播放:

1.19万

发布:

2个月前

主播...

简介...

本期节目我们聊聊2025年诺贝尔经济学奖,但又远远不止于讨论诺奖理论。

我们将会穿越200年间从铁路到AI的进程,探讨知识怎样与技术结合?什么样的制度能够带来持续创新?而创新又在如何改变社会?是破坏还是增长?

而在创新的结果之后,在不同的产业周期中,我们作为投资者,应该采用什么样不同的投资范式?

在强大的人工智能竞争面前,我们人类的价值体现在哪里?

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!

=================================

本期主播:

* @石磊TheAttract 微博:石磊Attractor_MS

* @敏-姐 公众号:刘敏的咖啡馆

本期文字稿:创造性破坏与产业周期:从诺贝尔经济学奖看投资范式的演化

加听友群请联系小助理微信:TheAttractor_szzl

===============时间线==============

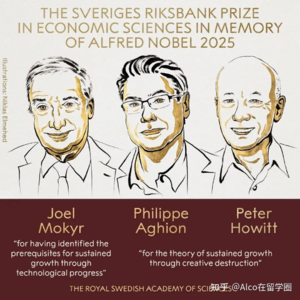

2025年诺贝尔经济学奖得主为莫吉尔、阿吉温和豪伊特,总奖金1100万瑞典克朗,其中莫吉尔获一半,阿吉温和豪伊特共享另一半。

表彰他们对创新驱动型经济增长的阐释,从历史溯源和机制建模维度揭开创新与增长的深层关联。

一、莫吉尔的经济史研究

03:36 增长的文化基础

* 知识生态系统:莫吉尔通过研究经济史发现,持续增长依赖知识和技术自我生成、积累的生态系统,基于科学的知识文化土壤为工业革命后的经济发展奠定基石。

* 重要著作观点:《增长的文化》提到1500年后欧洲形成坚信知识改善物质生活的社会信念,为科技发展创造条件;《启蒙经济》认为启蒙运动催生启蒙经济,理性精神为技术革新提供文化和制度激励。

07:15 知识分类与正反馈

* 知识类型:莫吉尔将有用知识分为命题型知识(know-why)和规定型知识(know-how),即科学理论知识和技术经验。

* 正反馈机制:前工业革命时代增长无法持续的关键是两种知识间缺乏有效正反馈循环,工业革命中瓦特改良蒸汽机是正反馈的典型案例。

二、案例分析(正面/反面)

10:15 爱尔兰大饥荒

莫吉尔在《饥饿的爱尔兰》中指出,1800-1850年爱尔兰因投资机制短路、缺乏资源利用激励、投资者风险厌恶等,错失发展机遇,1845-1850年爆发大饥荒。

19:32 晚清中国洋务运动失败

以中国引入火车和铁路为例,晚清社会环境缺乏技术创新土壤,如慈禧因风水等原因多次阻碍铁路建设,反映出清政府在不变革深层制度前提下嫁接技术工具的局限性。

30:32 日本引入铁路

1853-1854年日本接触蒸汽机车模型,1872年开通东京到横滨的铁路,虽建设初期有官员反对,但明治天皇和大久保利通等体验后支持铁路发展。

33:46 英国铁路发展

1830年英国利物浦到曼彻斯特的铁路开通,虽发生议员死亡事故,但未阻止铁路技术发展,说明技术应由市场选择,市场回报可克服困难。

三、阿吉翁和豪伊特的理论建模

36:53 打开传统理论黑箱

阿吉翁和豪伊特在1992年发表《一个通过创造性破坏实现增长的模型》,将约瑟夫·熊彼特的创造性破坏思想转化为严谨的可论证的数学模型,打开传统经济增长理论将技术进步视为外生变量的黑箱。

创新动力之争:经济学界对创新动力存在对立观点,熊彼特认为垄断者有创新动力,KennethArrow认为竞争者更有创新动力,阿吉翁和豪伊特的模型为解决争议提供基础。

39:44 竞争与创新的倒U型关系

● 模型机制:在他们的模型中,经济由多个平行市场组成,垄断者掌握最优技术和产品质量,潜在进入者投入研发,成功后取代垄断者,推动经济发展。

● 关键发现:竞争与创新呈倒U型关系,竞争过低时垄断者缺乏创新动力,竞争过强时企业创新动力不足,适度竞争能激励企业投入研发。

42:33 创新阶段与社会影响

● 创新三阶段:阿吉翁认为创新过程存在创新被漠视、破坏大于创造、创造大于破坏三个阶段。

● 社会动荡风险:若社会在上一技术时代末期分配不均,新技术时代加剧分化,政府强调效率刺激发展可能导致社会动荡,美国当前情况存在类似风险。

四、投资范式与产业周期

53:46 我们采取什么样的投资范式与策略,必须清楚匹配当下的产业周期:

1.创造性毁灭阶段(技术导入期)

* 投资特点:对应技术导入期,技术解决问题的重要性、新市场天花板和资本看法重要,技术完善程度相对次要。

* 投资策略:投资类似一级市场的VC资金,属于高盈亏比、低胜率投资,需判断大方向,分散投资标的,多元化适应,小步快走,果断止损。

2.创造性积累阶段(成长期)

* 投资特点:新技术和新产品对传统市场渗透率达10%-20%,进入成长型投资范式,以赛道天花板估值,以折扣率为安全边际。

* 投资策略:新兴产业成长,旧产业被毁灭,如人工智能产业可能处于此阶段初期,投资需动作快,有积累性护城河。

3.价值投资阶段(成熟期)

* 投资特点:对应创造性积累后期,行业成熟,增速低于GDP,企业产生充足自由现金流,采用巴菲特的GARP策略,以合理价格买入成长股。

* 收益来源:收益来自价值回归和成长潜力释放。

4.类债股投资阶段(成熟后期)

* 行业增速低,生态位稳定,卡住关键位置的企业成为类债股,投资要求稳,注重生态位结构稳定和护城河宽度,表现为自由现金流稳定。

5.周期品投资阶段(衰退/转型期)

* 行业进入白热化竞争,无关键生态位和稳定现金流,只能赚取供需错配带来的库存价值波动的钱,衰退期应停止投资,等待行业出清后进行困境反转投资。

投资决策要点:

我们作为投资者,必须学会系统化洞察行业和产业格局,判断产业所处阶段,再根据阶段选择合适投资范式,抓住主要矛盾,找到线索。

五、人类价值与技术进步

62:06 在AI强大的技术进步面前,人类的价值如何体现?

* 人工智能的局限性:当前基于大语言模型的人工智能是模仿人类大脑神经网络,通过学习互联网语言文字素材组织信息,只能替代成熟工作模式,无法替代人类的原创性和探索试错能力。

* 人类价值的体现:人类价值源于创造、选择创新方向和控制创造过程,即系统化洞察、多元化适应、创造选项、试错迭代和控制成本,同时应回归人文主义,以人作为万物尺度。

* 我创造,故我存在。

66:21 本期推荐书藉:

* 《技术革命与金融资本——泡沫与黄金时代的动力学》 作者:演化经济学家 卡萝塔·佩蕾丝

* 《技术与文明》 作者:历史学者 张笑宇

我们将会穿越200年间从铁路到AI的进程,探讨知识怎样与技术结合?什么样的制度能够带来持续创新?而创新又在如何改变社会?是破坏还是增长?

而在创新的结果之后,在不同的产业周期中,我们作为投资者,应该采用什么样不同的投资范式?

在强大的人工智能竞争面前,我们人类的价值体现在哪里?

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!

=================================

本期主播:

* @石磊TheAttract 微博:石磊Attractor_MS

* @敏-姐 公众号:刘敏的咖啡馆

本期文字稿:创造性破坏与产业周期:从诺贝尔经济学奖看投资范式的演化

加听友群请联系小助理微信:TheAttractor_szzl

===============时间线==============

2025年诺贝尔经济学奖得主为莫吉尔、阿吉温和豪伊特,总奖金1100万瑞典克朗,其中莫吉尔获一半,阿吉温和豪伊特共享另一半。

表彰他们对创新驱动型经济增长的阐释,从历史溯源和机制建模维度揭开创新与增长的深层关联。

一、莫吉尔的经济史研究

03:36 增长的文化基础

* 知识生态系统:莫吉尔通过研究经济史发现,持续增长依赖知识和技术自我生成、积累的生态系统,基于科学的知识文化土壤为工业革命后的经济发展奠定基石。

* 重要著作观点:《增长的文化》提到1500年后欧洲形成坚信知识改善物质生活的社会信念,为科技发展创造条件;《启蒙经济》认为启蒙运动催生启蒙经济,理性精神为技术革新提供文化和制度激励。

07:15 知识分类与正反馈

* 知识类型:莫吉尔将有用知识分为命题型知识(know-why)和规定型知识(know-how),即科学理论知识和技术经验。

* 正反馈机制:前工业革命时代增长无法持续的关键是两种知识间缺乏有效正反馈循环,工业革命中瓦特改良蒸汽机是正反馈的典型案例。

二、案例分析(正面/反面)

10:15 爱尔兰大饥荒

莫吉尔在《饥饿的爱尔兰》中指出,1800-1850年爱尔兰因投资机制短路、缺乏资源利用激励、投资者风险厌恶等,错失发展机遇,1845-1850年爆发大饥荒。

19:32 晚清中国洋务运动失败

以中国引入火车和铁路为例,晚清社会环境缺乏技术创新土壤,如慈禧因风水等原因多次阻碍铁路建设,反映出清政府在不变革深层制度前提下嫁接技术工具的局限性。

30:32 日本引入铁路

1853-1854年日本接触蒸汽机车模型,1872年开通东京到横滨的铁路,虽建设初期有官员反对,但明治天皇和大久保利通等体验后支持铁路发展。

33:46 英国铁路发展

1830年英国利物浦到曼彻斯特的铁路开通,虽发生议员死亡事故,但未阻止铁路技术发展,说明技术应由市场选择,市场回报可克服困难。

三、阿吉翁和豪伊特的理论建模

36:53 打开传统理论黑箱

阿吉翁和豪伊特在1992年发表《一个通过创造性破坏实现增长的模型》,将约瑟夫·熊彼特的创造性破坏思想转化为严谨的可论证的数学模型,打开传统经济增长理论将技术进步视为外生变量的黑箱。

创新动力之争:经济学界对创新动力存在对立观点,熊彼特认为垄断者有创新动力,KennethArrow认为竞争者更有创新动力,阿吉翁和豪伊特的模型为解决争议提供基础。

39:44 竞争与创新的倒U型关系

● 模型机制:在他们的模型中,经济由多个平行市场组成,垄断者掌握最优技术和产品质量,潜在进入者投入研发,成功后取代垄断者,推动经济发展。

● 关键发现:竞争与创新呈倒U型关系,竞争过低时垄断者缺乏创新动力,竞争过强时企业创新动力不足,适度竞争能激励企业投入研发。

42:33 创新阶段与社会影响

● 创新三阶段:阿吉翁认为创新过程存在创新被漠视、破坏大于创造、创造大于破坏三个阶段。

● 社会动荡风险:若社会在上一技术时代末期分配不均,新技术时代加剧分化,政府强调效率刺激发展可能导致社会动荡,美国当前情况存在类似风险。

四、投资范式与产业周期

53:46 我们采取什么样的投资范式与策略,必须清楚匹配当下的产业周期:

1.创造性毁灭阶段(技术导入期)

* 投资特点:对应技术导入期,技术解决问题的重要性、新市场天花板和资本看法重要,技术完善程度相对次要。

* 投资策略:投资类似一级市场的VC资金,属于高盈亏比、低胜率投资,需判断大方向,分散投资标的,多元化适应,小步快走,果断止损。

2.创造性积累阶段(成长期)

* 投资特点:新技术和新产品对传统市场渗透率达10%-20%,进入成长型投资范式,以赛道天花板估值,以折扣率为安全边际。

* 投资策略:新兴产业成长,旧产业被毁灭,如人工智能产业可能处于此阶段初期,投资需动作快,有积累性护城河。

3.价值投资阶段(成熟期)

* 投资特点:对应创造性积累后期,行业成熟,增速低于GDP,企业产生充足自由现金流,采用巴菲特的GARP策略,以合理价格买入成长股。

* 收益来源:收益来自价值回归和成长潜力释放。

4.类债股投资阶段(成熟后期)

* 行业增速低,生态位稳定,卡住关键位置的企业成为类债股,投资要求稳,注重生态位结构稳定和护城河宽度,表现为自由现金流稳定。

5.周期品投资阶段(衰退/转型期)

* 行业进入白热化竞争,无关键生态位和稳定现金流,只能赚取供需错配带来的库存价值波动的钱,衰退期应停止投资,等待行业出清后进行困境反转投资。

投资决策要点:

我们作为投资者,必须学会系统化洞察行业和产业格局,判断产业所处阶段,再根据阶段选择合适投资范式,抓住主要矛盾,找到线索。

五、人类价值与技术进步

62:06 在AI强大的技术进步面前,人类的价值如何体现?

* 人工智能的局限性:当前基于大语言模型的人工智能是模仿人类大脑神经网络,通过学习互联网语言文字素材组织信息,只能替代成熟工作模式,无法替代人类的原创性和探索试错能力。

* 人类价值的体现:人类价值源于创造、选择创新方向和控制创造过程,即系统化洞察、多元化适应、创造选项、试错迭代和控制成本,同时应回归人文主义,以人作为万物尺度。

* 我创造,故我存在。

66:21 本期推荐书藉:

* 《技术革命与金融资本——泡沫与黄金时代的动力学》 作者:演化经济学家 卡萝塔·佩蕾丝

* 《技术与文明》 作者:历史学者 张笑宇

评价...

空空如也

小宇宙热门评论...

LS35A

2个月前

湖北

65

想听解读十五五规划

LS35A

2个月前

湖北

64

想听解读十五五规划

LS35A

2个月前

湖北

63

想听解读十五五规划

LS35A

2个月前

湖北

61

想听解读十五五规划

LS35A

2个月前

湖北

59

想听解读十五五规划

LS35A

2个月前

湖北

57

想听解读十五五规划

LS35A

2个月前

湖北

56

想听解读十五五规划

王思传

2个月前

北京

40

希望讲一期25年投资复盘及明年展望

王思传

2个月前

北京

39

希望讲一期25年投资复盘及明年展望

王思传

2个月前

北京

38

希望讲一期25年投资复盘及明年展望

王思传

2个月前

北京

38

希望讲一期25年投资复盘及明年展望

王思传

2个月前

北京

38

希望讲一期25年投资复盘及明年展望

王思传

2个月前

北京

36

希望讲一期25年投资复盘及明年展望

王思传

2个月前

北京

34

希望讲一期25年投资复盘及明年展望

小星星_Loaw

2个月前

上海

12

这次的播客讲的很精彩,引入的故事也是非常贴切主题,将复杂的概念拆解为容易吸收的知识,严谨但不失幽默。让我再次看到了咱们老祖宗的智慧:“成事有三,天时地利人和,缺一不可”。创新事物需要灵感的出现和偶然的发现,因为无法控制,所以是天时。创新事物的落地的实施需要客观物质切实的存在,比如当时白炽灯泡的发明,需要极耐高温的材料,经历多次试验最后找到了“钨”,这就是地利。创新事物要想为人接受 遍地开花就要符合社会发展背景 需要政策的支持,这就是人和。

小星星_Loaw

2个月前

上海

12

这次的播客讲的很精彩,引入的故事也是非常贴切主题,将复杂的概念拆解为容易吸收的知识,严谨但不失幽默。让我再次看到了咱们老祖宗的智慧:“成事有三,天时地利人和,缺一不可”。创新事物需要灵感的出现和偶然的发现,因为无法控制,所以是天时。创新事物的落地的实施需要客观物质切实的存在,比如当时白炽灯泡的发明,需要极耐高温的材料,经历多次试验最后找到了“钨”,这就是地利。创新事物要想为人接受 遍地开花就要符合社会发展背景 需要政策的支持,这就是人和。

小星星_Loaw

2个月前

上海

12

这次的播客讲的很精彩,引入的故事也是非常贴切主题,将复杂的概念拆解为容易吸收的知识,严谨但不失幽默。让我再次看到了咱们老祖宗的智慧:“成事有三,天时地利人和,缺一不可”。创新事物需要灵感的出现和偶然的发现,因为无法控制,所以是天时。创新事物的落地的实施需要客观物质切实的存在,比如当时白炽灯泡的发明,需要极耐高温的材料,经历多次试验最后找到了“钨”,这就是地利。创新事物要想为人接受 遍地开花就要符合社会发展背景 需要政策的支持,这就是人和。

小星星_Loaw

2个月前

上海

12

这次的播客讲的很精彩,引入的故事也是非常贴切主题,将复杂的概念拆解为容易吸收的知识,严谨但不失幽默。让我再次看到了咱们老祖宗的智慧:“成事有三,天时地利人和,缺一不可”。创新事物需要灵感的出现和偶然的发现,因为无法控制,所以是天时。创新事物的落地的实施需要客观物质切实的存在,比如当时白炽灯泡的发明,需要极耐高温的材料,经历多次试验最后找到了“钨”,这就是地利。创新事物要想为人接受 遍地开花就要符合社会发展背景 需要政策的支持,这就是人和。

小星星_Loaw

2个月前

上海

12

这次的播客讲的很精彩,引入的故事也是非常贴切主题,将复杂的概念拆解为容易吸收的知识,严谨但不失幽默。让我再次看到了咱们老祖宗的智慧:“成事有三,天时地利人和,缺一不可”。创新事物需要灵感的出现和偶然的发现,因为无法控制,所以是天时。创新事物的落地的实施需要客观物质切实的存在,比如当时白炽灯泡的发明,需要极耐高温的材料,经历多次试验最后找到了“钨”,这就是地利。创新事物要想为人接受 遍地开花就要符合社会发展背景 需要政策的支持,这就是人和。

小星星_Loaw

2个月前

上海

12

这次的播客讲的很精彩,引入的故事也是非常贴切主题,将复杂的概念拆解为容易吸收的知识,严谨但不失幽默。让我再次看到了咱们老祖宗的智慧:“成事有三,天时地利人和,缺一不可”。创新事物需要灵感的出现和偶然的发现,因为无法控制,所以是天时。创新事物的落地的实施需要客观物质切实的存在,比如当时白炽灯泡的发明,需要极耐高温的材料,经历多次试验最后找到了“钨”,这就是地利。创新事物要想为人接受 遍地开花就要符合社会发展背景 需要政策的支持,这就是人和。

小星星_Loaw

2个月前

上海

12

这次的播客讲的很精彩,引入的故事也是非常贴切主题,将复杂的概念拆解为容易吸收的知识,严谨但不失幽默。让我再次看到了咱们老祖宗的智慧:“成事有三,天时地利人和,缺一不可”。创新事物需要灵感的出现和偶然的发现,因为无法控制,所以是天时。创新事物的落地的实施需要客观物质切实的存在,比如当时白炽灯泡的发明,需要极耐高温的材料,经历多次试验最后找到了“钨”,这就是地利。创新事物要想为人接受 遍地开花就要符合社会发展背景 需要政策的支持,这就是人和。

Jerry_4MsZ

2个月前

澳大利亚

7

有一起精彩的解读,每次开小宇宙,首先检查的就是‘十分吸引’有没有新的更新。 关于铁路的故事, 除了佐证关于创新的制度土壤的重要, 让我想到的却还要我们国人的精神状态。 我们可能是最能接受变革的国家之一, 历史的教训让我们深深的害怕再次进入“落后就要挨打”的状态。 所以我们对于“效率”有着执着的追求。 希望下阶段的结构性改革也能关注“公平”问题,就像石磊讲的,美国有政治上的纠错机制,而我们的机制是基于国家意志的。 第二,对于我最大的帮助就是关于投资范式的梳理, 我个人觉得人贵自知, 需要投资范式需要选择最适合自己的, 而且每个投资范式都需要对于资本的阶段有很深入的了解, 能对一个阶段的行业和公司有足够的理解对于一个个人投资者而言,都已经是一件极难的事了。 我给自己的选择是价值投资阶段和类债股阶段,没有那个更好,只是自己的风险承受能力有限。 最后,还是希望是石磊能够解读十五五,对于大局的了解还是重要的,而石磊的视角总是又统一而又每次都有新的收获。

Jerry_4MsZ

2个月前

澳大利亚

7

有一起精彩的解读,每次开小宇宙,首先检查的就是‘十分吸引’有没有新的更新。 关于铁路的故事, 除了佐证关于创新的制度土壤的重要, 让我想到的却还要我们国人的精神状态。 我们可能是最能接受变革的国家之一, 历史的教训让我们深深的害怕再次进入“落后就要挨打”的状态。 所以我们对于“效率”有着执着的追求。 希望下阶段的结构性改革也能关注“公平”问题,就像石磊讲的,美国有政治上的纠错机制,而我们的机制是基于国家意志的。 第二,对于我最大的帮助就是关于投资范式的梳理, 我个人觉得人贵自知, 需要投资范式需要选择最适合自己的, 而且每个投资范式都需要对于资本的阶段有很深入的了解, 能对一个阶段的行业和公司有足够的理解对于一个个人投资者而言,都已经是一件极难的事了。 我给自己的选择是价值投资阶段和类债股阶段,没有那个更好,只是自己的风险承受能力有限。 最后,还是希望是石磊能够解读十五五,对于大局的了解还是重要的,而石磊的视角总是又统一而又每次都有新的收获。

Jerry_4MsZ

2个月前

澳大利亚

7

有一起精彩的解读,每次开小宇宙,首先检查的就是‘十分吸引’有没有新的更新。 关于铁路的故事, 除了佐证关于创新的制度土壤的重要, 让我想到的却还要我们国人的精神状态。 我们可能是最能接受变革的国家之一, 历史的教训让我们深深的害怕再次进入“落后就要挨打”的状态。 所以我们对于“效率”有着执着的追求。 希望下阶段的结构性改革也能关注“公平”问题,就像石磊讲的,美国有政治上的纠错机制,而我们的机制是基于国家意志的。 第二,对于我最大的帮助就是关于投资范式的梳理, 我个人觉得人贵自知, 需要投资范式需要选择最适合自己的, 而且每个投资范式都需要对于资本的阶段有很深入的了解, 能对一个阶段的行业和公司有足够的理解对于一个个人投资者而言,都已经是一件极难的事了。 我给自己的选择是价值投资阶段和类债股阶段,没有那个更好,只是自己的风险承受能力有限。 最后,还是希望是石磊能够解读十五五,对于大局的了解还是重要的,而石磊的视角总是又统一而又每次都有新的收获。

Jerry_4MsZ

2个月前

澳大利亚

7

有一起精彩的解读,每次开小宇宙,首先检查的就是‘十分吸引’有没有新的更新。 关于铁路的故事, 除了佐证关于创新的制度土壤的重要, 让我想到的却还要我们国人的精神状态。 我们可能是最能接受变革的国家之一, 历史的教训让我们深深的害怕再次进入“落后就要挨打”的状态。 所以我们对于“效率”有着执着的追求。 希望下阶段的结构性改革也能关注“公平”问题,就像石磊讲的,美国有政治上的纠错机制,而我们的机制是基于国家意志的。 第二,对于我最大的帮助就是关于投资范式的梳理, 我个人觉得人贵自知, 需要投资范式需要选择最适合自己的, 而且每个投资范式都需要对于资本的阶段有很深入的了解, 能对一个阶段的行业和公司有足够的理解对于一个个人投资者而言,都已经是一件极难的事了。 我给自己的选择是价值投资阶段和类债股阶段,没有那个更好,只是自己的风险承受能力有限。 最后,还是希望是石磊能够解读十五五,对于大局的了解还是重要的,而石磊的视角总是又统一而又每次都有新的收获。

Jerry_4MsZ

2个月前

澳大利亚

7

有一起精彩的解读,每次开小宇宙,首先检查的就是‘十分吸引’有没有新的更新。 关于铁路的故事, 除了佐证关于创新的制度土壤的重要, 让我想到的却还要我们国人的精神状态。 我们可能是最能接受变革的国家之一, 历史的教训让我们深深的害怕再次进入“落后就要挨打”的状态。 所以我们对于“效率”有着执着的追求。 希望下阶段的结构性改革也能关注“公平”问题,就像石磊讲的,美国有政治上的纠错机制,而我们的机制是基于国家意志的。 第二,对于我最大的帮助就是关于投资范式的梳理, 我个人觉得人贵自知, 需要投资范式需要选择最适合自己的, 而且每个投资范式都需要对于资本的阶段有很深入的了解, 能对一个阶段的行业和公司有足够的理解对于一个个人投资者而言,都已经是一件极难的事了。 我给自己的选择是价值投资阶段和类债股阶段,没有那个更好,只是自己的风险承受能力有限。 最后,还是希望是石磊能够解读十五五,对于大局的了解还是重要的,而石磊的视角总是又统一而又每次都有新的收获。

Jerry_4MsZ

2个月前

澳大利亚

7

有一起精彩的解读,每次开小宇宙,首先检查的就是‘十分吸引’有没有新的更新。 关于铁路的故事, 除了佐证关于创新的制度土壤的重要, 让我想到的却还要我们国人的精神状态。 我们可能是最能接受变革的国家之一, 历史的教训让我们深深的害怕再次进入“落后就要挨打”的状态。 所以我们对于“效率”有着执着的追求。 希望下阶段的结构性改革也能关注“公平”问题,就像石磊讲的,美国有政治上的纠错机制,而我们的机制是基于国家意志的。 第二,对于我最大的帮助就是关于投资范式的梳理, 我个人觉得人贵自知, 需要投资范式需要选择最适合自己的, 而且每个投资范式都需要对于资本的阶段有很深入的了解, 能对一个阶段的行业和公司有足够的理解对于一个个人投资者而言,都已经是一件极难的事了。 我给自己的选择是价值投资阶段和类债股阶段,没有那个更好,只是自己的风险承受能力有限。 最后,还是希望是石磊能够解读十五五,对于大局的了解还是重要的,而石磊的视角总是又统一而又每次都有新的收获。

Jerry_4MsZ

2个月前

澳大利亚

7

有一起精彩的解读,每次开小宇宙,首先检查的就是‘十分吸引’有没有新的更新。 关于铁路的故事, 除了佐证关于创新的制度土壤的重要, 让我想到的却还要我们国人的精神状态。 我们可能是最能接受变革的国家之一, 历史的教训让我们深深的害怕再次进入“落后就要挨打”的状态。 所以我们对于“效率”有着执着的追求。 希望下阶段的结构性改革也能关注“公平”问题,就像石磊讲的,美国有政治上的纠错机制,而我们的机制是基于国家意志的。 第二,对于我最大的帮助就是关于投资范式的梳理, 我个人觉得人贵自知, 需要投资范式需要选择最适合自己的, 而且每个投资范式都需要对于资本的阶段有很深入的了解, 能对一个阶段的行业和公司有足够的理解对于一个个人投资者而言,都已经是一件极难的事了。 我给自己的选择是价值投资阶段和类债股阶段,没有那个更好,只是自己的风险承受能力有限。 最后,还是希望是石磊能够解读十五五,对于大局的了解还是重要的,而石磊的视角总是又统一而又每次都有新的收获。

HD910481i

2个月前

浙江

5

强烈希望讲一期25年投资复盘及明年展望,最好直接有代码😁😁

HD910481i

2个月前

浙江

5

强烈希望讲一期25年投资复盘及明年展望,最好直接有代码😁😁

HD910481i

2个月前

浙江

5

强烈希望讲一期25年投资复盘及明年展望,最好直接有代码😁😁

HD910481i

2个月前

浙江

5

强烈希望讲一期25年投资复盘及明年展望,最好直接有代码😁😁

HD910481i

2个月前

浙江

5

强烈希望讲一期25年投资复盘及明年展望,最好直接有代码😁😁

HD910481i

2个月前

浙江

5

强烈希望讲一期25年投资复盘及明年展望,最好直接有代码😁😁

寒飞_YOfS

2个月前

福建

4

20个人?石总你小看大家的需求了😊

小城畸人

2个月前

广东

4

节目中强调的抓主要矛盾的观点,令我想起但斌的投资逻辑。从这个角度看,十五五规划就是国家抓主要矛盾的尝试,带着过去计划经济制度下“伟大的残迹”。当然,从工业革命的角度看,人工智能无疑是发展的主要矛盾。从国际格局的角度看,黄金无疑是避险的主要港湾。但是,无论是人工智能还是黄金,都是在有意无意地表达某种重叠共识——通过提高生产率,把人从繁重的、异化的劳动中解放出来;或通过持有超主权货币,对冲发展过程中泡沫起伏的不确定性,从而有意无意地恢复“人相对于发展、相对于财富”的、人之为人的主体性。从这个角度看,新需求并不产生于抓主要矛盾的渴求,而在于人与人之间所形成的社会关系(社会结构)——技术发展也好,财富增值也好,都奠基于社会结构所凝结成的信用体系之上,这决定了人的生活实感,更是一个应当直面、但凭借个人的意志在现阶段无法抓住的主要矛盾。

敏-姐

2个月前

浙江

4

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!另外,如果大家想听石磊解读十五五纲要也请留言,超过20位我们马上就讲!

寒飞_YOfS

2个月前

福建

4

20个人?石总你小看大家的需求了😊

小城畸人

2个月前

广东

4

节目中强调的抓主要矛盾的观点,令我想起但斌的投资逻辑。从这个角度看,十五五规划就是国家抓主要矛盾的尝试,带着过去计划经济制度下“伟大的残迹”。当然,从工业革命的角度看,人工智能无疑是发展的主要矛盾。从国际格局的角度看,黄金无疑是避险的主要港湾。但是,无论是人工智能还是黄金,都是在有意无意地表达某种重叠共识——通过提高生产率,把人从繁重的、异化的劳动中解放出来;或通过持有超主权货币,对冲发展过程中泡沫起伏的不确定性,从而有意无意地恢复“人相对于发展、相对于财富”的、人之为人的主体性。从这个角度看,新需求并不产生于抓主要矛盾的渴求,而在于人与人之间所形成的社会关系(社会结构)——技术发展也好,财富增值也好,都奠基于社会结构所凝结成的信用体系之上,这决定了人的生活实感,更是一个应当直面、但凭借个人的意志在现阶段无法抓住的主要矛盾。

敏-姐

2个月前

浙江

4

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!另外,如果大家想听石磊解读十五五纲要也请留言,超过20位我们马上就讲!

寒飞_YOfS

2个月前

福建

4

20个人?石总你小看大家的需求了😊

小城畸人

2个月前

广东

4

节目中强调的抓主要矛盾的观点,令我想起但斌的投资逻辑。从这个角度看,十五五规划就是国家抓主要矛盾的尝试,带着过去计划经济制度下“伟大的残迹”。当然,从工业革命的角度看,人工智能无疑是发展的主要矛盾。从国际格局的角度看,黄金无疑是避险的主要港湾。但是,无论是人工智能还是黄金,都是在有意无意地表达某种重叠共识——通过提高生产率,把人从繁重的、异化的劳动中解放出来;或通过持有超主权货币,对冲发展过程中泡沫起伏的不确定性,从而有意无意地恢复“人相对于发展、相对于财富”的、人之为人的主体性。从这个角度看,新需求并不产生于抓主要矛盾的渴求,而在于人与人之间所形成的社会关系(社会结构)——技术发展也好,财富增值也好,都奠基于社会结构所凝结成的信用体系之上,这决定了人的生活实感,更是一个应当直面、但凭借个人的意志在现阶段无法抓住的主要矛盾。

敏-姐

2个月前

浙江

4

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!另外,如果大家想听石磊解读十五五纲要也请留言,超过20位我们马上就讲!

寒飞_YOfS

2个月前

福建

4

20个人?石总你小看大家的需求了😊

小城畸人

2个月前

广东

4

节目中强调的抓主要矛盾的观点,令我想起但斌的投资逻辑。从这个角度看,十五五规划就是国家抓主要矛盾的尝试,带着过去计划经济制度下“伟大的残迹”。当然,从工业革命的角度看,人工智能无疑是发展的主要矛盾。从国际格局的角度看,黄金无疑是避险的主要港湾。但是,无论是人工智能还是黄金,都是在有意无意地表达某种重叠共识——通过提高生产率,把人从繁重的、异化的劳动中解放出来;或通过持有超主权货币,对冲发展过程中泡沫起伏的不确定性,从而有意无意地恢复“人相对于发展、相对于财富”的、人之为人的主体性。从这个角度看,新需求并不产生于抓主要矛盾的渴求,而在于人与人之间所形成的社会关系(社会结构)——技术发展也好,财富增值也好,都奠基于社会结构所凝结成的信用体系之上,这决定了人的生活实感,更是一个应当直面、但凭借个人的意志在现阶段无法抓住的主要矛盾。

敏-姐

2个月前

浙江

4

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!另外,如果大家想听石磊解读十五五纲要也请留言,超过20位我们马上就讲!

寒飞_YOfS

2个月前

福建

4

20个人?石总你小看大家的需求了😊

小城畸人

2个月前

广东

4

节目中强调的抓主要矛盾的观点,令我想起但斌的投资逻辑。从这个角度看,十五五规划就是国家抓主要矛盾的尝试,带着过去计划经济制度下“伟大的残迹”。当然,从工业革命的角度看,人工智能无疑是发展的主要矛盾。从国际格局的角度看,黄金无疑是避险的主要港湾。但是,无论是人工智能还是黄金,都是在有意无意地表达某种重叠共识——通过提高生产率,把人从繁重的、异化的劳动中解放出来;或通过持有超主权货币,对冲发展过程中泡沫起伏的不确定性,从而有意无意地恢复“人相对于发展、相对于财富”的、人之为人的主体性。从这个角度看,新需求并不产生于抓主要矛盾的渴求,而在于人与人之间所形成的社会关系(社会结构)——技术发展也好,财富增值也好,都奠基于社会结构所凝结成的信用体系之上,这决定了人的生活实感,更是一个应当直面、但凭借个人的意志在现阶段无法抓住的主要矛盾。

敏-姐

2个月前

浙江

4

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!另外,如果大家想听石磊解读十五五纲要也请留言,超过20位我们马上就讲!

寒飞_YOfS

2个月前

福建

4

20个人?石总你小看大家的需求了😊

小城畸人

2个月前

广东

4

节目中强调的抓主要矛盾的观点,令我想起但斌的投资逻辑。从这个角度看,十五五规划就是国家抓主要矛盾的尝试,带着过去计划经济制度下“伟大的残迹”。当然,从工业革命的角度看,人工智能无疑是发展的主要矛盾。从国际格局的角度看,黄金无疑是避险的主要港湾。但是,无论是人工智能还是黄金,都是在有意无意地表达某种重叠共识——通过提高生产率,把人从繁重的、异化的劳动中解放出来;或通过持有超主权货币,对冲发展过程中泡沫起伏的不确定性,从而有意无意地恢复“人相对于发展、相对于财富”的、人之为人的主体性。从这个角度看,新需求并不产生于抓主要矛盾的渴求,而在于人与人之间所形成的社会关系(社会结构)——技术发展也好,财富增值也好,都奠基于社会结构所凝结成的信用体系之上,这决定了人的生活实感,更是一个应当直面、但凭借个人的意志在现阶段无法抓住的主要矛盾。

敏-姐

2个月前

浙江

4

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!另外,如果大家想听石磊解读十五五纲要也请留言,超过20位我们马上就讲!

寒飞_YOfS

2个月前

福建

4

20个人?石总你小看大家的需求了😊

HD910481i

2个月前

浙江

4

强烈希望讲一期25年投资复盘及明年展望,最好直接有代码😁😁

小城畸人

2个月前

广东

4

节目中强调的抓主要矛盾的观点,令我想起但斌的投资逻辑。从这个角度看,十五五规划就是国家抓主要矛盾的尝试,带着过去计划经济制度下“伟大的残迹”。当然,从工业革命的角度看,人工智能无疑是发展的主要矛盾。从国际格局的角度看,黄金无疑是避险的主要港湾。但是,无论是人工智能还是黄金,都是在有意无意地表达某种重叠共识——通过提高生产率,把人从繁重的、异化的劳动中解放出来;或通过持有超主权货币,对冲发展过程中泡沫起伏的不确定性,从而有意无意地恢复“人相对于发展、相对于财富”的、人之为人的主体性。从这个角度看,新需求并不产生于抓主要矛盾的渴求,而在于人与人之间所形成的社会关系(社会结构)——技术发展也好,财富增值也好,都奠基于社会结构所凝结成的信用体系之上,这决定了人的生活实感,更是一个应当直面、但凭借个人的意志在现阶段无法抓住的主要矛盾。

敏-姐

2个月前

浙江

4

本期有活动:优质评论可换取Alice系统账号一个月免费使用权限。一周内点赞最多的前10名即可获此奖项,大家加油评论吧!另外,如果大家想听石磊解读十五五纲要也请留言,超过20位我们马上就讲!

森罗暮扉

2个月前

四川

3

03:25 想听想听想听!!大家都发想听的话,哪里才20个哦,估计点赞都点不过来

HippoHer

2个月前

福建

3

谢谢主播的专业分享,期待十五五讲解

森罗暮扉

2个月前

四川

3

03:25 想听想听想听!!大家都发想听的话,哪里才20个哦,估计点赞都点不过来

HippoHer

2个月前

福建

3

谢谢主播的专业分享,期待十五五讲解

森罗暮扉

2个月前

四川

3

03:25 想听想听想听!!大家都发想听的话,哪里才20个哦,估计点赞都点不过来

HippoHer

2个月前

福建

3

谢谢主播的专业分享,期待十五五讲解

森罗暮扉

2个月前

四川

3

03:25 想听想听想听!!大家都发想听的话,哪里才20个哦,估计点赞都点不过来

HippoHer

2个月前

福建

3

谢谢主播的专业分享,期待十五五讲解

森罗暮扉

2个月前

四川

3

03:25 想听想听想听!!大家都发想听的话,哪里才20个哦,估计点赞都点不过来

HippoHer

2个月前

福建

3

谢谢主播的专业分享,期待十五五讲解

森罗暮扉

2个月前

四川

3

03:25 想听想听想听!!大家都发想听的话,哪里才20个哦,估计点赞都点不过来

HippoHer

2个月前

福建

3

谢谢主播的专业分享,期待十五五讲解

森罗暮扉

2个月前

四川

3

03:25 想听想听想听!!大家都发想听的话,哪里才20个哦,估计点赞都点不过来

HippoHer

2个月前

福建

3

谢谢主播的专业分享,期待十五五讲解

我是22

2个月前

英国

2

真开心🥳!又回到了一如既往的干货状态 哈哈,一更新就要听完

湖水碧蓝

2个月前

北京

2

“我创造,故我存在”,好棒的点睛收尾!AI最大的价值就是迫使人类深度思考自己存在的根本意义,这种鲶鱼效应会助推人类加速进化。期待十五五规划精彩讲解~

我是22

2个月前

英国

2

真开心🥳!又回到了一如既往的干货状态 哈哈,一更新就要听完

湖水碧蓝

2个月前

北京

2

“我创造,故我存在”,好棒的点睛收尾!AI最大的价值就是迫使人类深度思考自己存在的根本意义,这种鲶鱼效应会助推人类加速进化。期待十五五规划精彩讲解~

我是22

2个月前

英国

2

真开心🥳!又回到了一如既往的干货状态 哈哈,一更新就要听完

湖水碧蓝

2个月前

北京

2

“我创造,故我存在”,好棒的点睛收尾!AI最大的价值就是迫使人类深度思考自己存在的根本意义,这种鲶鱼效应会助推人类加速进化。期待十五五规划精彩讲解~

我是22

2个月前

英国

2

真开心🥳!又回到了一如既往的干货状态 哈哈,一更新就要听完

湖水碧蓝

2个月前

北京

2

“我创造,故我存在”,好棒的点睛收尾!AI最大的价值就是迫使人类深度思考自己存在的根本意义,这种鲶鱼效应会助推人类加速进化。期待十五五规划精彩讲解~

我是22

2个月前

英国

2

真开心🥳!又回到了一如既往的干货状态 哈哈,一更新就要听完

湖水碧蓝

2个月前

北京

2

“我创造,故我存在”,好棒的点睛收尾!AI最大的价值就是迫使人类深度思考自己存在的根本意义,这种鲶鱼效应会助推人类加速进化。期待十五五规划精彩讲解~

我是22

2个月前

英国

2

真开心🥳!又回到了一如既往的干货状态 哈哈,一更新就要听完

湖水碧蓝

2个月前

北京

2

“我创造,故我存在”,好棒的点睛收尾!AI最大的价值就是迫使人类深度思考自己存在的根本意义,这种鲶鱼效应会助推人类加速进化。期待十五五规划精彩讲解~

我是22

2个月前

英国

2

真开心🥳!又回到了一如既往的干货状态 哈哈,一更新就要听完

赵铁宝

2个月前

北京

1

想了解十五五的讨论,而且是否可以回顾以前的五年计划对金融市场的影响。瞧,听友就是这样伸手主义。😂

seekflow

2个月前

北京

1

59:14 后面这段太精彩了,把投资的各个阶段和投资重点都总结了下

Adava

2个月前

广东

1

想听十五五解读

白七七

2个月前

广东

1

听了三遍~这一期很有生命力❤️ 1,石老师对“创新的动力学机制”的解读很有启发,对创新不需要过多预测,而是要主动试错,把握主要矛盾——这一点对个人成长也很适用。我这两年接触到很多职业生涯转型的案例,大家的核心就是执着于确定性,但在这样的时代下,openmind 主动试错,是很重要的。2,结尾的哲学部分听得很感动❤️ 《十分吸引》是我目前听过的最好的财经类播客!从经济学视角观察世界,观察人心,视角宏大又精微。作为一个占星爱好者,我想到,人类每对宇宙的认知深入一步,对人心的了解也会加深一分~十分吸引就给我这样的感觉!对了,之前说石老师可以解读金融题材的电影!啥时候安排呀😜

SSSSYY

2个月前

河南

1

想听十五五老师 ❤️❤️❤️

熊熊_EoK1

2个月前

上海

1

48:52 希望可以听到播主对什么是现阶段主要矛盾的解读~

敏-姐

2个月前

浙江

1

恭喜以下听友获得Alice系统一个月的免费使用权:LS35A、王思传、小星星_Loaw、Jerry_4MsZ、小城畸人、寒飞_YOfS、HippoHer、森罗暮扉、湖水碧蓝、我是 22。感谢大家的优质评论~

榴榴的小宇宙

2个月前

北京

1

想了解十五五的讨论,而且是否可以回顾以前的五年计划对金融市场的影响。瞧,听友就是这样伸手主义。😂

seekflow

2个月前

北京

1

59:14 后面这段太精彩了,把投资的各个阶段和投资重点都总结了下

Adava

2个月前

广东

1

想听十五五解读

白七七

2个月前

广东

1

听了三遍~这一期很有生命力❤️ 1,石老师对“创新的动力学机制”的解读很有启发,对创新不需要过多预测,而是要主动试错,把握主要矛盾——这一点对个人成长也很适用。我这两年接触到很多职业生涯转型的案例,大家的核心就是执着于确定性,但在这样的时代下,openmind 主动试错,是很重要的。2,结尾的哲学部分听得很感动❤️ 《十分吸引》是我目前听过的最好的财经类播客!从经济学视角观察世界,观察人心,视角宏大又精微。作为一个占星爱好者,我想到,人类每对宇宙的认知深入一步,对人心的了解也会加深一分~十分吸引就给我这样的感觉!对了,之前说石老师可以解读金融题材的电影!啥时候安排呀😜

SSSSYY

2个月前

河南

1

想听十五五老师 ❤️❤️❤️

熊熊_EoK1

2个月前

上海

1

48:52 希望可以听到播主对什么是现阶段主要矛盾的解读~

敏-姐

2个月前

浙江

1

恭喜以下听友获得Alice系统一个月的免费使用权:LS35A、王思传、小星星_Loaw、Jerry_4MsZ、小城畸人、寒飞_YOfS、HippoHer、森罗暮扉、湖水碧蓝、我是 22。感谢大家的优质评论~

榴榴的小宇宙

2个月前

北京

1

想了解十五五的讨论,而且是否可以回顾以前的五年计划对金融市场的影响。瞧,听友就是这样伸手主义。😂

seekflow

2个月前

北京

1

59:14 后面这段太精彩了,把投资的各个阶段和投资重点都总结了下

Adava

2个月前

广东

1

想听十五五解读

白七七

2个月前

广东

1

听了三遍~这一期很有生命力❤️ 1,石老师对“创新的动力学机制”的解读很有启发,对创新不需要过多预测,而是要主动试错,把握主要矛盾——这一点对个人成长也很适用。我这两年接触到很多职业生涯转型的案例,大家的核心就是执着于确定性,但在这样的时代下,openmind 主动试错,是很重要的。2,结尾的哲学部分听得很感动❤️ 《十分吸引》是我目前听过的最好的财经类播客!从经济学视角观察世界,观察人心,视角宏大又精微。作为一个占星爱好者,我想到,人类每对宇宙的认知深入一步,对人心的了解也会加深一分~十分吸引就给我这样的感觉!对了,之前说石老师可以解读金融题材的电影!啥时候安排呀😜

SSSSYY

2个月前

河南

1

想听十五五老师 ❤️❤️❤️

熊熊_EoK1

2个月前

上海

1

48:52 希望可以听到播主对什么是现阶段主要矛盾的解读~

敏-姐

2个月前

浙江

1

恭喜以下听友获得Alice系统一个月的免费使用权:LS35A、王思传、小星星_Loaw、Jerry_4MsZ、小城畸人、寒飞_YOfS、HippoHer、森罗暮扉、湖水碧蓝、我是 22。感谢大家的优质评论~

榴榴的小宇宙

2个月前

北京

1

想了解十五五的讨论,而且是否可以回顾以前的五年计划对金融市场的影响。瞧,听友就是这样伸手主义。😂

seekflow

2个月前

北京

1

59:14 后面这段太精彩了,把投资的各个阶段和投资重点都总结了下

Adava

2个月前

广东

1

想听十五五解读

白七七

2个月前

广东

1

听了三遍~这一期很有生命力❤️ 1,石老师对“创新的动力学机制”的解读很有启发,对创新不需要过多预测,而是要主动试错,把握主要矛盾——这一点对个人成长也很适用。我这两年接触到很多职业生涯转型的案例,大家的核心就是执着于确定性,但在这样的时代下,openmind 主动试错,是很重要的。2,结尾的哲学部分听得很感动❤️ 《十分吸引》是我目前听过的最好的财经类播客!从经济学视角观察世界,观察人心,视角宏大又精微。作为一个占星爱好者,我想到,人类每对宇宙的认知深入一步,对人心的了解也会加深一分~十分吸引就给我这样的感觉!对了,之前说石老师可以解读金融题材的电影!啥时候安排呀😜

SSSSYY

2个月前

河南

1

想听十五五老师 ❤️❤️❤️

熊熊_EoK1

2个月前

上海

1

48:52 希望可以听到播主对什么是现阶段主要矛盾的解读~

敏-姐

2个月前

浙江

1

恭喜以下听友获得Alice系统一个月的免费使用权:LS35A、王思传、小星星_Loaw、Jerry_4MsZ、小城畸人、寒飞_YOfS、HippoHer、森罗暮扉、湖水碧蓝、我是 22。感谢大家的优质评论~

榴榴的小宇宙

2个月前

北京

1

想了解十五五的讨论,而且是否可以回顾以前的五年计划对金融市场的影响。瞧,听友就是这样伸手主义。😂

seekflow

2个月前

北京

1

59:14 后面这段太精彩了,把投资的各个阶段和投资重点都总结了下

Adava

2个月前

广东

1

想听十五五解读

白七七

2个月前

广东

1

听了三遍~这一期很有生命力❤️ 1,石老师对“创新的动力学机制”的解读很有启发,对创新不需要过多预测,而是要主动试错,把握主要矛盾——这一点对个人成长也很适用。我这两年接触到很多职业生涯转型的案例,大家的核心就是执着于确定性,但在这样的时代下,openmind 主动试错,是很重要的。2,结尾的哲学部分听得很感动❤️ 《十分吸引》是我目前听过的最好的财经类播客!从经济学视角观察世界,观察人心,视角宏大又精微。作为一个占星爱好者,我想到,人类每对宇宙的认知深入一步,对人心的了解也会加深一分~十分吸引就给我这样的感觉!对了,之前说石老师可以解读金融题材的电影!啥时候安排呀😜

SSSSYY

2个月前

河南

1

想听十五五老师 ❤️❤️❤️

熊熊_EoK1

2个月前

上海

1

48:52 希望可以听到播主对什么是现阶段主要矛盾的解读~

敏-姐

2个月前

浙江

1

恭喜以下听友获得Alice系统一个月的免费使用权:LS35A、王思传、小星星_Loaw、Jerry_4MsZ、小城畸人、寒飞_YOfS、HippoHer、森罗暮扉、湖水碧蓝、我是 22。感谢大家的优质评论~

HD552185f

2个月前

山东

1

希望石总抽时间讲解十五五规划,在十四五规划基础上的进一步发展,六大新科技侧重点哪些最有可能在十五五商业化。

榴榴的小宇宙

2个月前

北京

1

想了解十五五的讨论,而且是否可以回顾以前的五年计划对金融市场的影响。瞧,听友就是这样伸手主义。😂

seekflow

2个月前

北京

1

59:14 后面这段太精彩了,把投资的各个阶段和投资重点都总结了下

Adava

2个月前

广东

1

想听十五五解读

白七七

2个月前

广东

1

听了三遍~这一期很有生命力❤️ 1,石老师对“创新的动力学机制”的解读很有启发,对创新不需要过多预测,而是要主动试错,把握主要矛盾——这一点对个人成长也很适用。我这两年接触到很多职业生涯转型的案例,大家的核心就是执着于确定性,但在这样的时代下,openmind 主动试错,是很重要的。2,结尾的哲学部分听得很感动❤️ 《十分吸引》是我目前听过的最好的财经类播客!从经济学视角观察世界,观察人心,视角宏大又精微。作为一个占星爱好者,我想到,人类每对宇宙的认知深入一步,对人心的了解也会加深一分~十分吸引就给我这样的感觉!对了,之前说石老师可以解读金融题材的电影!啥时候安排呀😜

SSSSYY

2个月前

河南

1

想听十五五老师 ❤️❤️❤️

熊熊_EoK1

2个月前

上海

1

48:52 希望可以听到播主对什么是现阶段主要矛盾的解读~

HD552185f

2个月前

山东

1

希望石总抽时间讲解十五五规划,在十四五规划基础上的进一步发展,六大新科技侧重点哪些最有可能在十五五商业化。

榴榴的小宇宙

2个月前

北京

1

想了解十五五的讨论,而且是否可以回顾以前的五年计划对金融市场的影响。瞧,听友就是这样伸手主义。😂

seekflow

2个月前

北京

1

59:14 后面这段太精彩了,把投资的各个阶段和投资重点都总结了下

湖水碧蓝

2个月前

北京

1

“我创造,故我存在”,好棒的点睛收尾!AI最大的价值就是迫使人类深度思考自己存在的根本意义,这种鲶鱼效应会助推人类加速进化。期待十五五规划精彩讲解~

Adava

2个月前

广东

1

想听十五五解读

白七七

2个月前

广东

1

听了三遍~这一期很有生命力❤️ 1,石老师对“创新的动力学机制”的解读很有启发,对创新不需要过多预测,而是要主动试错,把握主要矛盾——这一点对个人成长也很适用。我这两年接触到很多职业生涯转型的案例,大家的核心就是执着于确定性,但在这样的时代下,openmind 主动试错,是很重要的。2,结尾的哲学部分听得很感动❤️ 《十分吸引》是我目前听过的最好的财经类播客!从经济学视角观察世界,观察人心,视角宏大又精微。作为一个占星爱好者,我想到,人类每对宇宙的认知深入一步,对人心的了解也会加深一分~十分吸引就给我这样的感觉!对了,之前说石老师可以解读金融题材的电影!啥时候安排呀😜

SSSSYY

2个月前

河南

1

想听十五五老师 ❤️❤️❤️

熊熊_EoK1

2个月前

上海

1

48:52 希望可以听到播主对什么是现阶段主要矛盾的解读~

森罗暮扉

2个月前

四川

0

05:19 嗯?我记错了?不是笛卡尔说的吗😂

森罗暮扉

2个月前

四川

0

05:19 嗯?我记错了?不是笛卡尔说的吗😂

森罗暮扉

2个月前

四川

0

05:19 嗯?我记错了?不是笛卡尔说的吗😂

森罗暮扉

2个月前

四川

0

05:19 嗯?我记错了?不是笛卡尔说的吗😂

森罗暮扉

2个月前

四川

0

05:19 嗯?我记错了?不是笛卡尔说的吗😂

森罗暮扉

2个月前

四川

0

05:19 嗯?我记错了?不是笛卡尔说的吗😂

森罗暮扉

2个月前

四川

0

05:19 嗯?我记错了?不是笛卡尔说的吗😂