时长:

117分钟

播放:

3,525

发布:

1年前

主播...

简介...

费雪是成长股投资大师,也是格雷厄姆与巴菲特中间的一代知名投资人,1907年出生,1945年二战结束后开启了真正投资生涯。早在1969年,巴菲特说过一句著名的话:“我的投资风格,85%来自格雷厄姆,15%来自费雪”。在1995年伯克希尔-哈撒韦的股东大会上,巴菲特说:“我认为自己既是100%的格雷厄姆,也是100%的费雪,在某种程度上,他们并不矛盾,只是各有侧重。”

正如本期标题,费雪的“生意模式”与巴菲特、彼得林奇明显不同,他的职业生涯可以用:15家公司、15位客户、50家时间、成长股投资、闲聊法等来理解。

本期节目录制时间是2024年6月26日。转发本期节目到朋友圈或微信群,可以联系小编领取一份“投资实战派书单精选”。

本期嘉宾

嘉宾:价值博士,投资经典《成长股获利之道》译者;本名胡恒,清华大学博士,价值投资深度爱好者、投资人,在网上的ID叫做“价值博士”,公众号“慢富问答”,曾任某证券公司投顾产品部负责人,曾创办价值投资工具网站挖优狗;曾录制的播客:费雪与成长股投资、价值理念的简洁之美、热爱投资而创业。

主理人:王永庆,关注大消费、大周期等行业的投资机会,公众号&雪球:永庆投研

收听概览

00:33 为什么要聊费雪、嘉宾简介

05:40 费雪的人生经历、贵人、启蒙者

17:03 费雪的角色:投资顾问,而非基金经理,客户不到15个人

28:10 费雪的收益率、投资案例

34:34 费雪主要投资方法、15项原则,不只是成长还要卓越

47:10 闲聊法与投资洞察,为什么很多投资机构无法做到深度调研

59:10 深入解析《成长股获利之道》

74:14 书中的关键案例:一家公司从平庸到卓越

88:59 如何选择靠谱的投资顾问/基金经理

113:28 投资的书籍或信息源推荐

费雪相关的文章:

如何做凤毛麟角的长线投资者?

节目简介

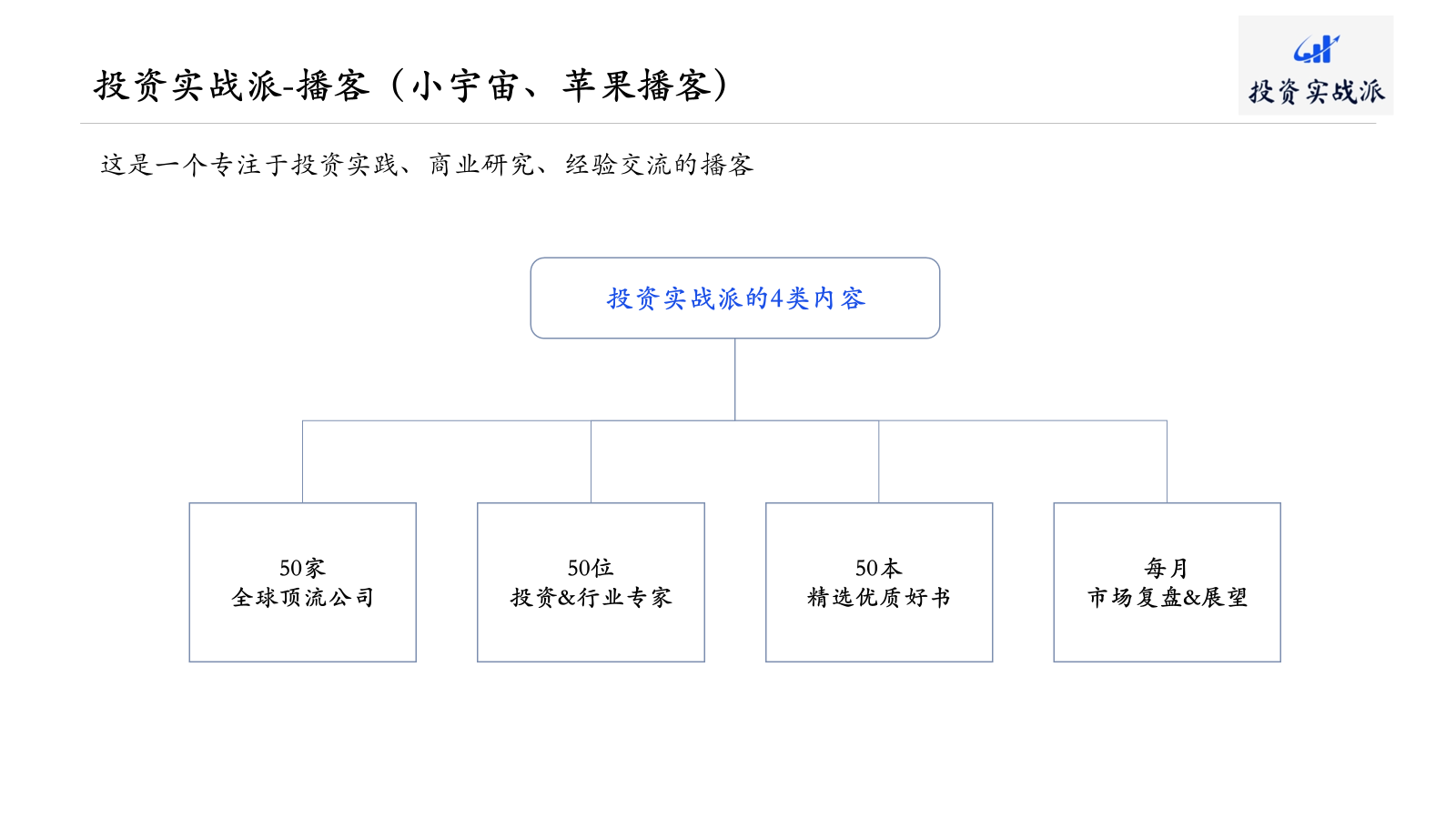

投资不迷茫,实战派带你闯。

投资实战派是一个专注于投资实践、商业研究、经验交流的播客。

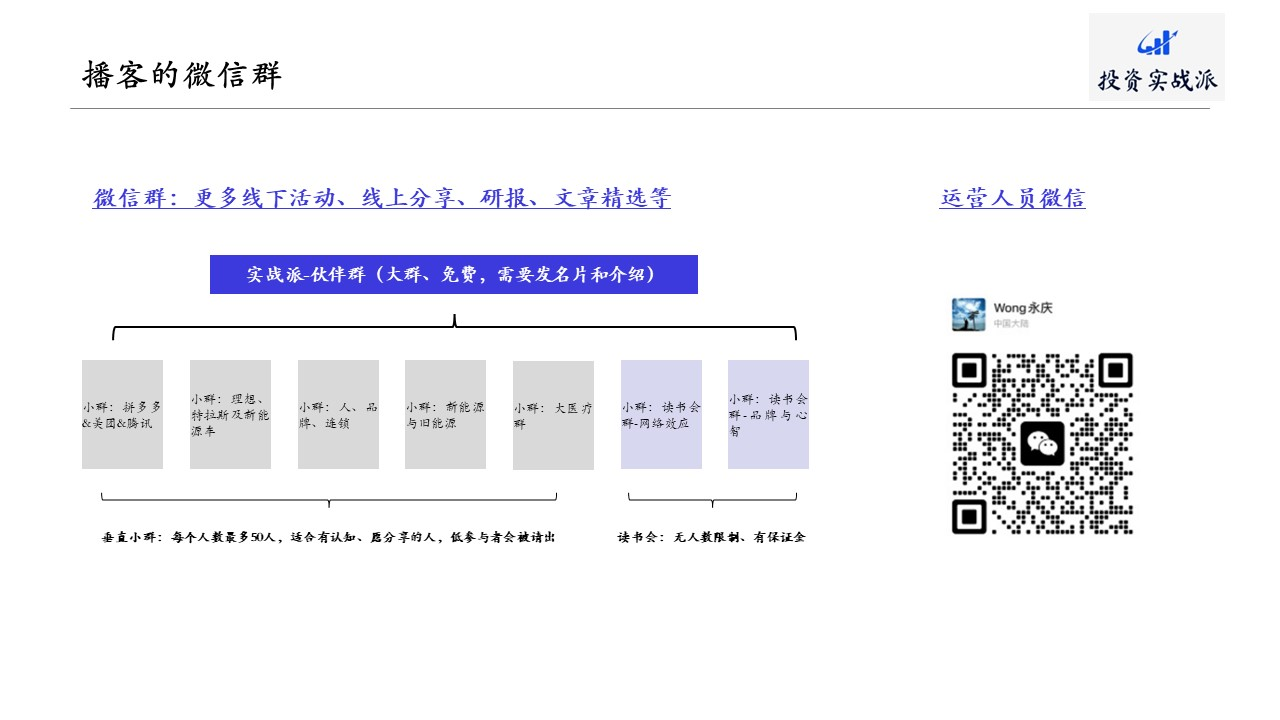

粉丝群可以加小编微信aqing5210305,备注“播客”,因运营有限,优先产业界人士、投资机构等,需要发名片和介绍做简单筛选,望理解。

*本期节目仅为嘉宾个人经验分享,不作为任何投资建议和推荐。如需转载请联系小编并获得许可。

评价...

空空如也

小宇宙热门评论...

Ass嘟嘟

1年前

河北

9

「✅费雪 - 经历」

1)费雪1907年~2004年。

1928~1930年,毕业后进入一家银行担任证券统计员。

1931~1942年,创立投资顾问公司。

1942年服兵役。

1947年~1999年,再次开始投顾投资生涯。

2)为高净值大客户(<15人)提供投顾服务。

不同的投资策略,从世界观→方法论→具体实施过程的要求有明显的区别。

3)费雪的收益率、投资案例

德州仪器、摩托罗拉、制造数据系统公司、美国纽克钢铁。

持有股票数量很少,真正持股占用股票仓位较大的是4个公司。真正重仓的总共有14个公司。靠少数公司,拿的久。(1987年采访)

「✅费雪 - 主要遗产」

1)书籍

1957年《怎样选择成长股》

1960年《成长股获利之道》

1975年《保守型投资者夜夜安寝》

投资思想:投资有成长能力、成长空间、优秀管理层管理的公司。持仓越来越集中。

2)15项选股原则

1957年《怎样选择成长股》时提出:

①公司是否拥有市场潜力巨大的产品或服务,至少在未来几年大幅增加公司收入?

②当公司目前主打产品的增长潜能发挥殆尽时,管理层是否有决心开发其它具有潜力的产品和服务,来进一步提升公司的收入?

③以公司规模来说,公司研发工作的成效如何?

④公司是否拥有高于平均水准的销售团队?

⑤公司有没有高利润率?

⑥公司以什么行动维持和改善利润率?

⑦公司的劳资与人事关系是否理想?

⑧公司高管关系是否良好?

⑨公司高管是否有足够的板凳深度?

⑩公司的成本分析与会计控制是否理想?

⑪就所属产业特性而言,公司有哪些与竞争者的与众不同之处?

⑫公司有没有短期或长期的获利前景?

⑬在可见的未来,公司会因为成长必须融资,以致增发股票损害老股东利益么?

⑭管理层是否报喜不报忧?

⑮管理层是否具备绝对的正直态度?

1975年《保守型投资者夜夜安寝》归纳为4点:成长性、公司管理层、公司根本性的优势(护城河)、价格是否合理(高市盈率未必贵,低市盈率未必便宜)。

3)十项投资禁忌

①不要买进刚刚上市的创新公司

②不要因为股票在“柜台市场”交易就不予以考虑

③不要被年报的“格调”吸引,就决定买进股票

④不要认为市盈率偏高,就表示股价已经反映了未来

⑤买进时不要锱铢必较

⑥不要过度强调分散投资

⑦不要害怕在战乱的影响下买进股票

⑧别理会那些无关紧要的事情

⑨买进真正的成长股时,该考虑的不仅是价格因素,时机也很重要

⑩避开羊群效应

「闲聊法」

问题:有什么是你的竞争对手还没做(做不到)的事情?

永远不要忘记一个聪明但缺乏信息的聪明头脑,其投资绩效将远逊于一个普通但非常称职的投资人士,只因后者掌握大多数人不知情的公司重要信息。

真实的一手信息:跟公司有各种利益关系的人去交流,从各方面信息中获取有价值的信息,而不是只听新闻报道、看年报、财务报表。

📚《成长股获利之道》

1)通货膨胀

为什么持有资产的公司不能应对通胀?

为什么加息解决不了通胀?因为加息不利于企业降低成本、商品价格贵降低。真正能让商品价格降低的是科技、工程技术进步,让产品更便宜/质量更好。

机构买家的作用、外国竞争的作用。

通过经济学家做宏观预测投资不靠谱,不如关注心理学家对人类在面临投资时的心理活动规律的把握。

通胀的根源在哪里?为什么一定会发生通胀/发生通胀后,应该怎么投资才能避免通胀的影响。

如果发生战争,股市会怎么反映,应该怎么做才能避免战争的风险。

2)股市上涨驱动力

每股净利润增长 + 公司市盈率提升。两者共同作用让股票实现大幅增值。

投资核心:在市场意识到这家公司基本面发生本质变化前买入。

双击的效应:因管理层对公司管理的改善,导致公司基本面发生本质的变化带来市盈率的提升。

阶段:平凡的公司→有一定竞争优势的公司→可持续性能力提升。

市盈率估值,有时候是市场无效导致的,但有时候是市场有效导致的。

有无竞争优势的临界点:公司做对了某个事情或者做出了一个重要的结果。先做出,再加宽它。

3)选择投资顾问/基金经理

① 利益一致

② 投资理念一致

③ 有独特信息源

④ 诚实

⑤ 真实业绩

多调查几个长期接受服务客户的长期业绩,了解投顾的真实情况。

如果真想把大部分的钱通过投顾进行投资,那花必要的时间调研投顾、考察投顾,绝对是物超所值的。

4)不容小觑的细节

并购会遇到什么问题;

股东投票权问题。

5)成长性行业

较大的成长性行业:化工行业、电子行业、医药行业。

新兴的成长性行业:机械加工、有色金属行业、服务业。

伪成长的机会:木材、钢铁等。

无论是15个问题清单,还是闲聊法,最终目的是要对行业有深刻的洞察。

化工行业:好的公司容易选择,但难在时机的把握。

电子行业:时机并不重要,但选错公司的代价非常大。

「信息源」

投资大师的经典书籍,是学习投资的一个捷径,收获最大。

captainmiaoo

1年前

上海

1

来了!

captainmiaoo

1年前

上海

1

00:53 还有一句话,巴菲特是100%的格雷厄姆+100%的菲雪

王永庆-精选50

1年前

上海

1

我们更新了一个版本,由于本期是远程录制,我们对音色进行了优化

风陵渡船老大

1年前

广东

0

1:14:48 这里为什么有这么长的空白?