♾️ 大家好,欢迎来到无人知晓。我是孟岩。今天来做客的是我的好朋友,有知有行的伙伴,陈鹏博士。

我和陈博士相识于去年(2021 年)5 月,在最初的接触中,我了解到他在 90 年代初赴美攻读经济学,取得了博士学位之后,开启了他在金融行业中迄今为止 25 年的职业生涯。他曾在美国晨星(Morningstar)公司担任全球投资管理部主席兼总裁,旗下管理规模约 1900 亿美元。之后又回到亚洲,担任德明信(DFA)亚太区首席执行官。

但真正让我们彼此投缘并决定一起前行的并不是这份光鲜的履历,而是我们对投资、投顾理解上的默契,以及期待能够一起带给普通投资者更好投资体验的理想。

陈博士在美国曾经和两位诺贝尔奖获得者尤金·法玛教授和罗伯特·默顿教授一起工作,这两位教授也是两家著名的资产管理公司德明信(DFA)和长期资本(LTCM)背后的灵魂人物。

以有效市场假说理论为原点,德明信和长期资本走向了不同的道路,背后更根本的原因,可能是两位教授截然不同的性格。

在《无人知晓》第三期,我们说「投资像一面镜子,照出真实的自己」,这一期也再一次呼应了这个主题。

最终,决定我们投资业绩的,是我们每个人自己的价值观、世界观、认知,以及性格。

希望带给你一些启发。

*注:本期播客仅为分享,不作为投资建议,请听众审慎判断、独立思考。

🪩 播客官网

🔑 收听地图

03:37 提出有效市场假说的尤金·法玛如何看待主动投资人巴菲特?为什么陈博士认为尤金·法玛只说对了一半?

07:40 所以,有效市场假说到底在说什么?

11:39 原来 2017 年之前的孟岩还会经常反驳有效市场假说,为什么现在他变了?

15:29 为了让信息传播再快个零点零几秒,人们不惜砸下 20 亿美元新修电缆。这戏剧化程度之高还被拍成了电影《蜂鸟计划》

19:56 同是诺贝尔经济学奖获得者,同是有效市场假说信奉者,尤金·法玛和默顿教授的确是同源而出

21:46 陈博士开玩笑称默顿教授的书卖得太贵,却被默顿教授反过来调侃「这算你占了便宜」

27:09 尤金·法玛和默顿教授的理论实践走向了完全不同的结局?性格决定命运

29:38 尤金·法玛:那些我们无法解释的东西都是噪音,应该减少噪音的干扰

32:42 DFA 创始人向陈博士描述卖短期业绩的危害,那是「invite the client to fire you」(邀请你的客户来解雇你)

37:17 默顿教授:那些我们无法解释的部分是市场定价发生了错误,可以利用错误赚钱

49:35 长期资本最终走向了失败,但自信的默顿教授并没有闲下来......

58:08 当稳定与平衡被打破时,我们应该怎么去投资?低价、分散、长期、别加杠杆

62:06 我们应该为未来不确定的极端情况留多少现金?

69:10 投资没有标准答案,每个人都应该找到属于自己的游戏。

关于「无人知晓」

无人知晓是一档由孟岩主理的投资向对话类播客。每期都会邀请一位好友来做客。至于更新频率、嘉宾选择、每期主题,就如同这个名字一样,无人知晓。

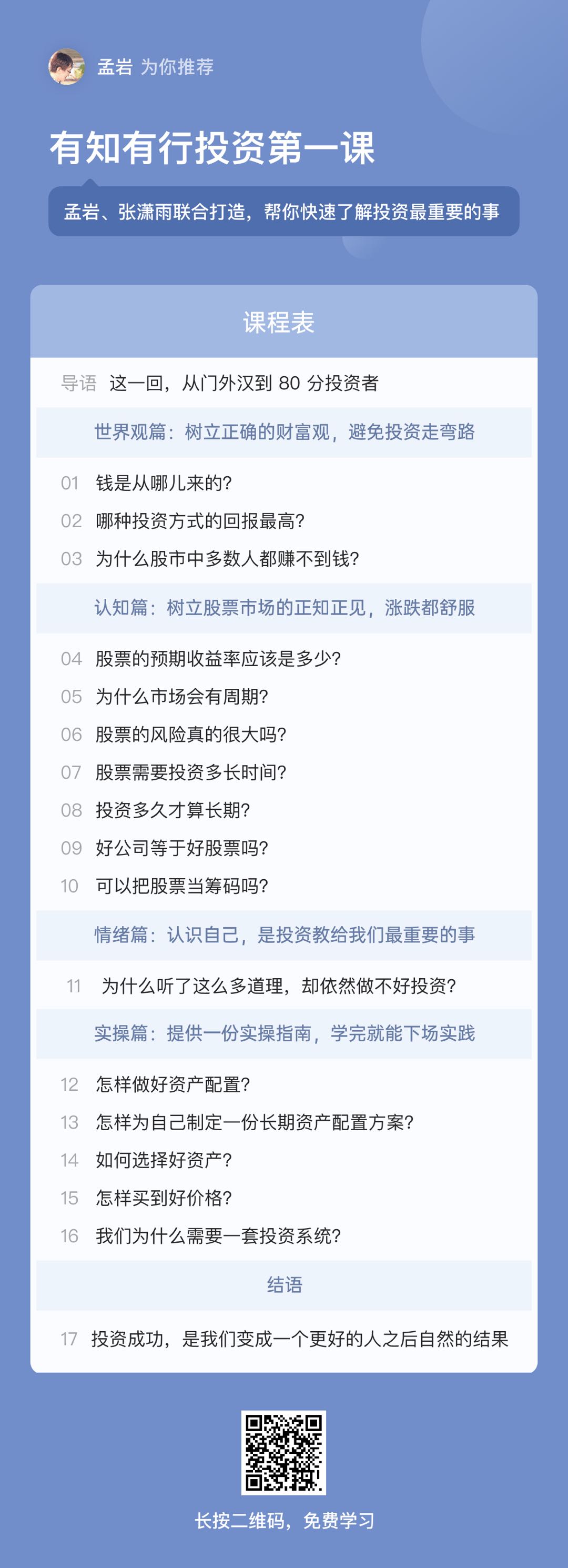

孟岩还打造了一款帮助普通人投资的产品「有知有行」,希望能够帮助到你。

关于「有知有行」

有知有行成立于 2020 年,目前在陪伴投资者用正确的方式学习投资,下场实操。凭借在投资领域的良好口碑,有知有行在初创阶段已与一大批忠实用户同行。未来我们希望成为一家财富管理公司,不仅帮助投资者学习投资,也能让大家在有知有行安心交易,踏实赚钱。💰 点击这里下载有知有行 App

你可以在这些渠道找到有知有行出品的播客:

有知有行、小宇宙、喜马拉雅、QQ音乐、网易云音乐、苹果播客、三联中读、蜻蜓FM、荔枝播客、微信听书、Spotify、Amazon Music,以及 Overcast、Pocket Casts、Castro 等泛用型播客客户端。

🎵

Midnight Flash — Amaksi

Unsolved Story — Pavel Poliakov

🛰

嘉宾 陈鹏博士|主播 孟岩|剪辑 柯霖|文稿 娄娄|制作 有知有行

空空如也