又轮到这把我封存在资产配置武器库已久的“宝刀”重新出鞘的时候了。

大家好,我是大卫翁,“起朱楼宴宾客”是我用来记录这个大时代的播客节目。

可转债市场是目前中国普通投资者为数不多还能接触到的个券类债券品种,而当它的鬼故事越来越多,看起来整个市场愁云惨淡的时候,我却觉得其中蕴含了可以作为普通人固定收益类底仓的机会。

这一期我们就来好好聊聊可转债这个资产品种。

必须要说明的是,这期节目的所有内容都是我个人的思考,不作为任何投资建议,请各位根据自身的风险偏好和知识储备谨慎投资。

简易时间轴:

01:21 可转债是中国普通投资者最容易买到的一类债券,也是对散户非常友好的一种资产品种,前提是投资姿势要找对。

延伸阅读:

第一部分:中美可转债市场对比

05:59 美国可转债市场经历了三个发展阶段

08:41 中国可转债和股票市场几乎同步诞生,但爆发式增长要等到2017年

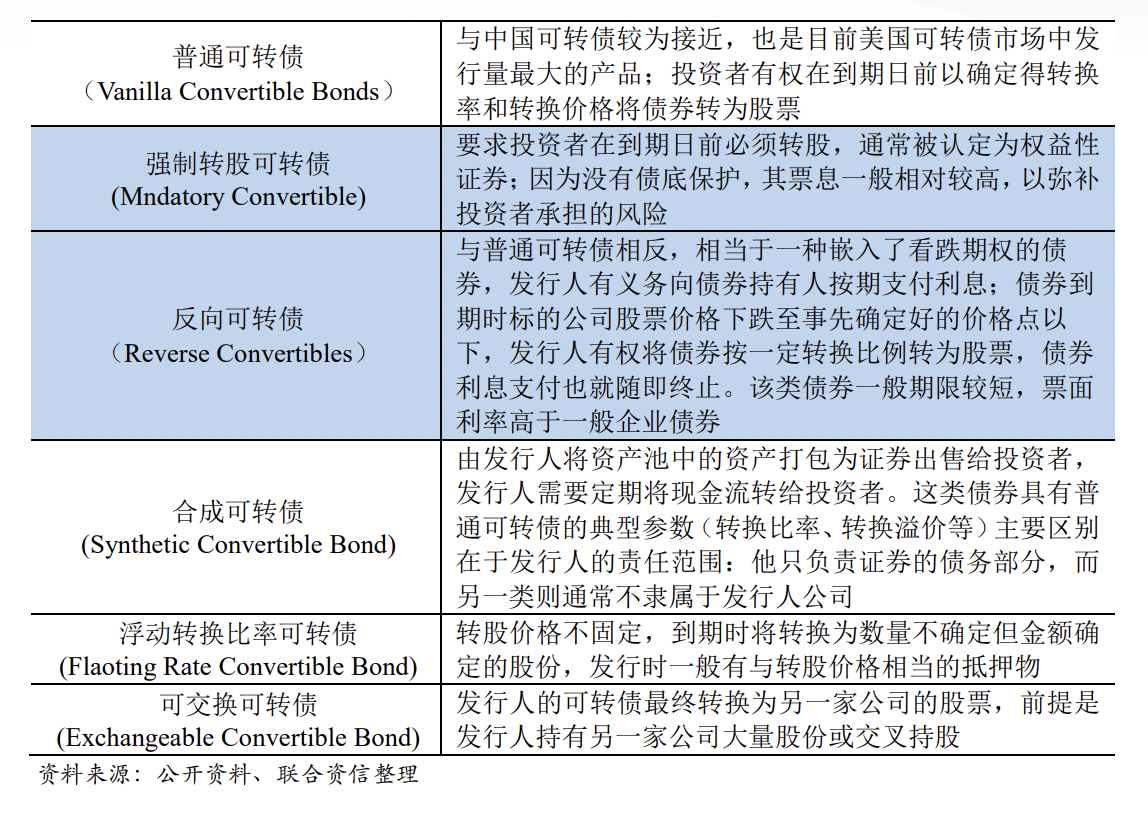

11:11 发行性质:中美可转债最大的区别是美国以私募为主,中国以公募为主,这就决定了两者的投资属性有很大的不同

14:16 发行主体:疫情后美国可转债发行主体中新经济类的科技行业主体占比超过 50%,2017年后中国可转债发行主体中计算机、专用设备制造业、汽车制造业、医药制造等行业发行数量快速提升

16:14 发债企业规模:中美两国均以中小市值的企业为主要的发债主体

17:32 信用评级:美国50%的可转债无信用评级,中国可转债的发行主体中以 AA 和 AA-主体为主

18:40 违约率:美国可转债的违约率略高于 1%,中国目前还接近于0

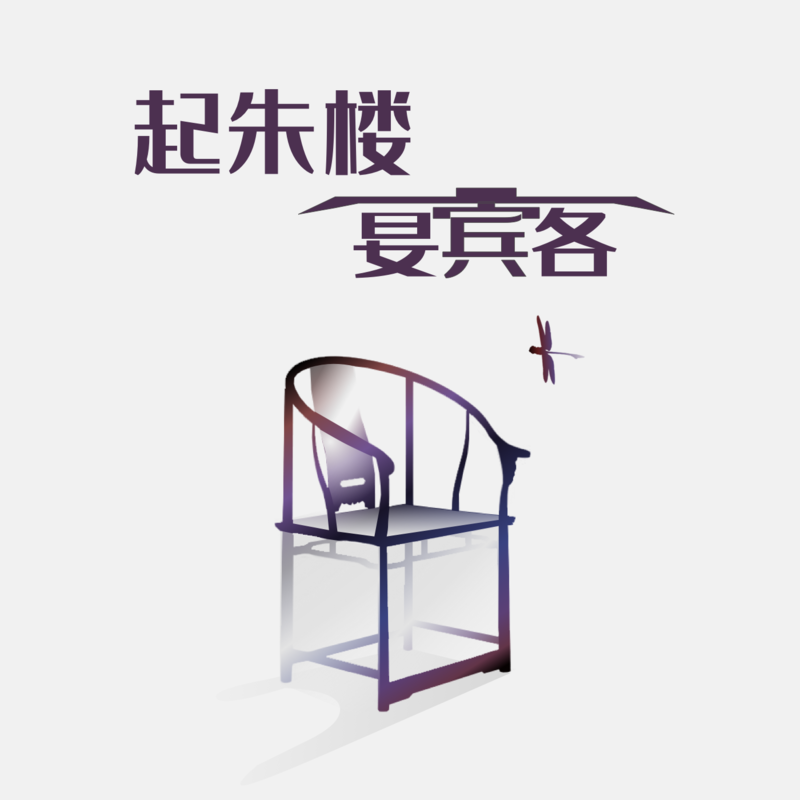

19:56 类型:中国的可转债千篇一律,美国的可转债千奇百怪

23:07 条款:美国可转债的下修和回售条款几乎无法动用,而这是中国可转债投资最大的两把利器

25:10 但回售条款是把双刃剑,也让中国可转债的熊市变得更加凶险

27:04 小结:设计可转债的人还是蛮天才的,因为它确实带来了发行方和投资者的双赢

第二部分 中国可转债市场发生了什么?

29:00 一切的开始是2017年监管发布的文件

33:03 转折点则来自于2022年监管对交易的限制和2023年信用风险开始爆发

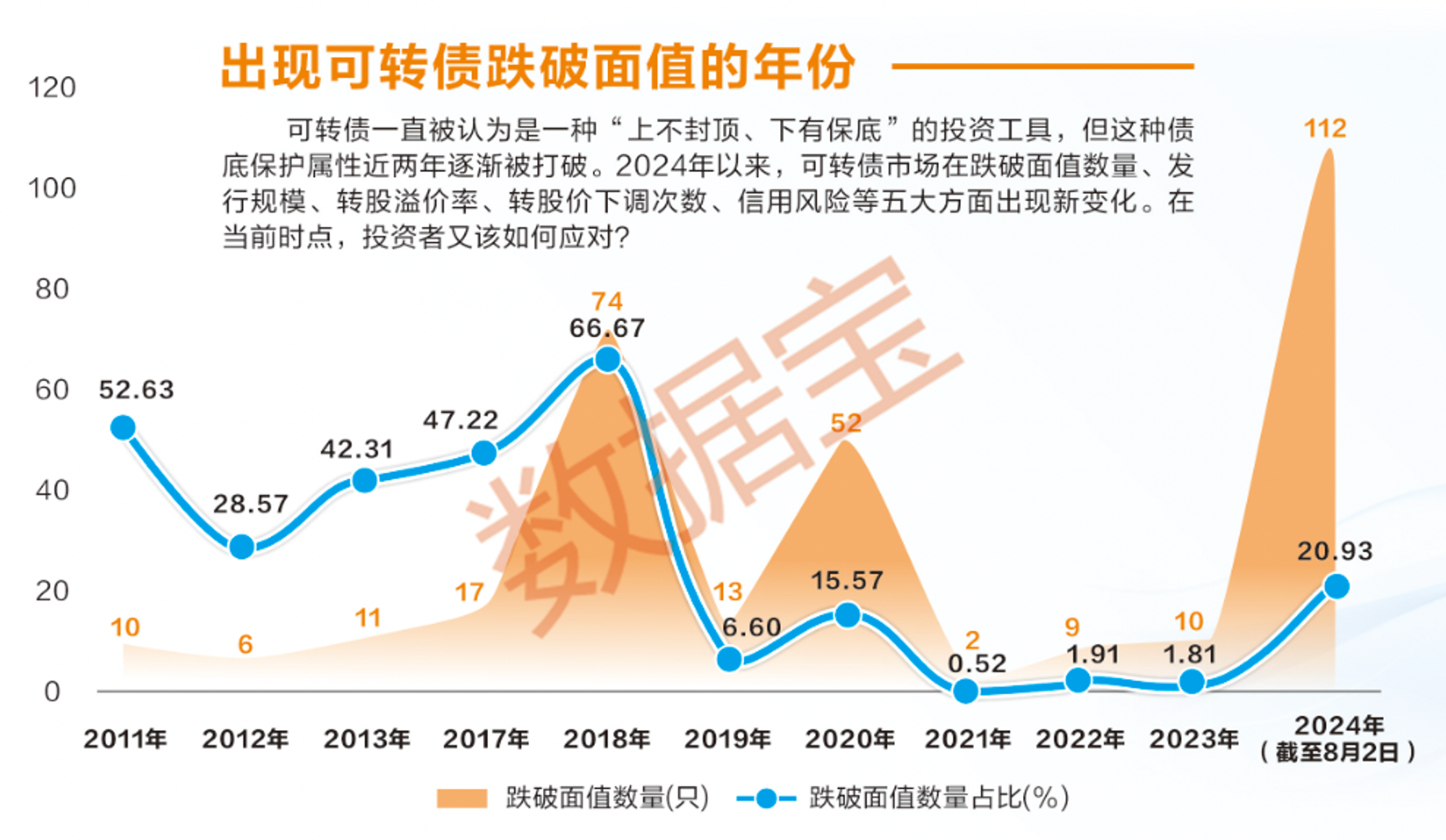

34:40 2024年发行和交易遭遇了双冷

37:08 截止8月23日收盘录节目当下,有182只可转债低于面值,180只税前年化收益高于5%,甚至有AAA级的税前6%

38:41 原因一:监管在整个可转债市场的周期里起到了非常大的作用

40:08 监管在迈向成熟的过程中,投资者好像接不住?

43:30 投资者不成熟的背后原因还是因为习惯于与监管的博弈和套利,以及反复摇摆的监管周期

44:05 原因二:机构投资者大举入场,但结果成也萧何,败也萧何

47:23 原因三:可转债发行方跟投资方的利益开始出现了一些不一致

第三部分:普通人如果真的想投资可转债,怎么做比较好?

50:50 正是在这种血流成河的状态下,才可能出现一些被错杀的品种

51:53 回归本源,寻找债底是普通人现在投资可转债的核心要义

53:34 拆解目前可转债存在的几个鬼故事,信用风险到底有多大?

56:26 目前我选择可转债的几个标准

59:15 最后,附赠的免费股票看涨期权它不香么?

欢迎大家关注我的生活方式播客节目《犬生活》,《P人先享受世界——和Fay聊去巴黎看郑钦文决赛,以及葡萄牙的冲浪训练营》新鲜出炉~

欢迎加入我的知识星球,我正在好好运营那一片后花园~

欢迎在评论区和我互动,或者给我写邮件,邮箱地址[email protected]。

节目后期制作:大卫翁

节目BGM:The Long Way Round - Jodymoon

空空如也