🎤本期嘉宾:

沈潜@私募基金经理,公众号「复利先生」主理人

⏯️本期简介:

邀请沈潜来录这期节目,完全是出于我个人的好奇心——

我对他最大的好奇在于,从他22年初出来发产品至今,始终没在股票上有过多少暴露,这让他的收益率相当平稳,也躲掉了过去两年的熊市大跌,这看起来实在有些异类。

对他而言,股票并非必选项,他的可选投资范围很丰富,A港美股、债券、商品、衍生品。

我特别好奇他这两年为何会做出这样的决策,以及更重要的,这些决策出自怎样的投资框架。

同时也这也是一场让我有点痛苦的对话,沈潜并不健谈,语调也很平,慢斯条理,全程几乎感受不到什么情绪波动,这当然不利于节目效果,但对于真心喜欢投资的人来说,我觉得这是个很不错的性格。

希望大家更多关注本期节目的内容而不是表达,同时也强烈推荐本期的shownotes,我个人受益良多,欢迎大家收听。

因为本期节目不可避免地谈到了一些具体标的,所以容我把风险提示放到前面来:

⚠️风险提示:所有内容皆仅以交流嘉宾和主播个人想法和分享知识为目的,完全不构成任何投资建议或参考。请读者注意判断其中风险,结合个人投资目标、财务状况和需求,独立思考,谨慎决策。your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

🎯时间轴:

00:19出于老钱的个人好奇,邀请沈潜做了这期节目

03:49预想的最坏结果:保守风格,牛市里严重跑输市场

05:37一句话总结投资体系:不局限于单一资产,在风险可控的前提下,寻找高胜率且有赔率优势的投资机会⭐️

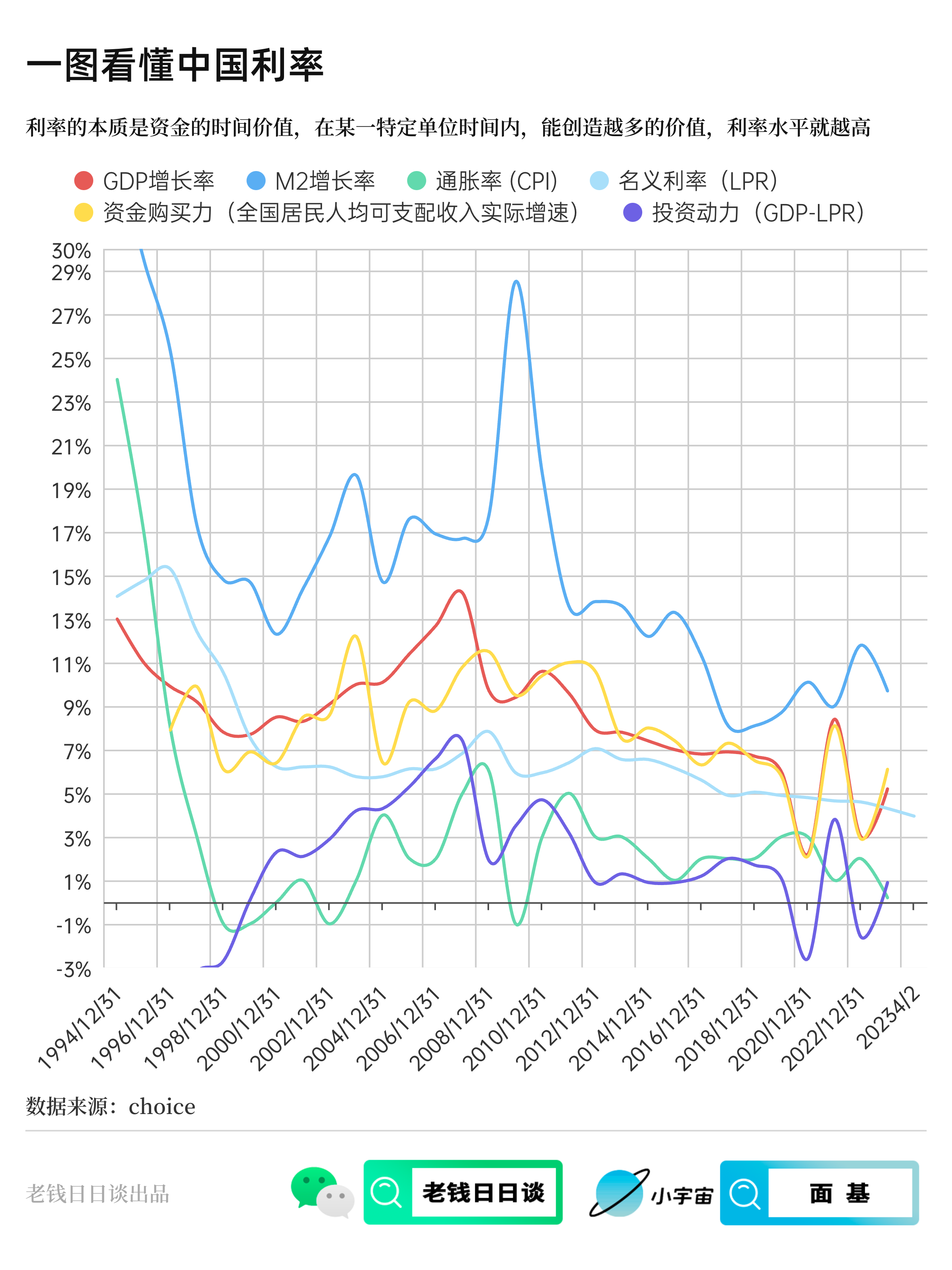

- 09:41货币的框架

通过国债以及久期表达利率与汇率的观点

- 13:02债券和可转债的框架

- 25:35商品的框架

- 31:02股票的框架

A股的波动性比成长性明显,为什么不做波动?

长期持有能直接推导出的结论和成立前提

聊聊折现率

生意→公司→价格,哪个环节是胜负手?

沈潜逐年复盘个人投资历史⭐️

- 41:112015-的两次成功决策建立了信心

- 44:562016-高胜率的事件驱动型套利和对冲

- 46:592017-指数增强基金、A港美股个股

- 48:212018-下海前始终思考大类资产配置,回答遇到股票熊市怎么办的问题

- 50:342019-辞职后时间变多,延续持有个股,读了两遍巴菲特致股东信

- 52:272020-大量砍仓个股,仍在做事件驱动套利,精选可转债

- 55:022021年-资源型个股,精选可转债,清仓股票发私募产品

57:53老钱最好奇的问题:为什么从22年至今始终没有在股票上有过多暴露?⭐️

63:09对胜率和赔率的理解,股票低胜率高赔率,债券高胜率低赔率

66:00在A股并没有看到很明显的过往熊市的底部特征

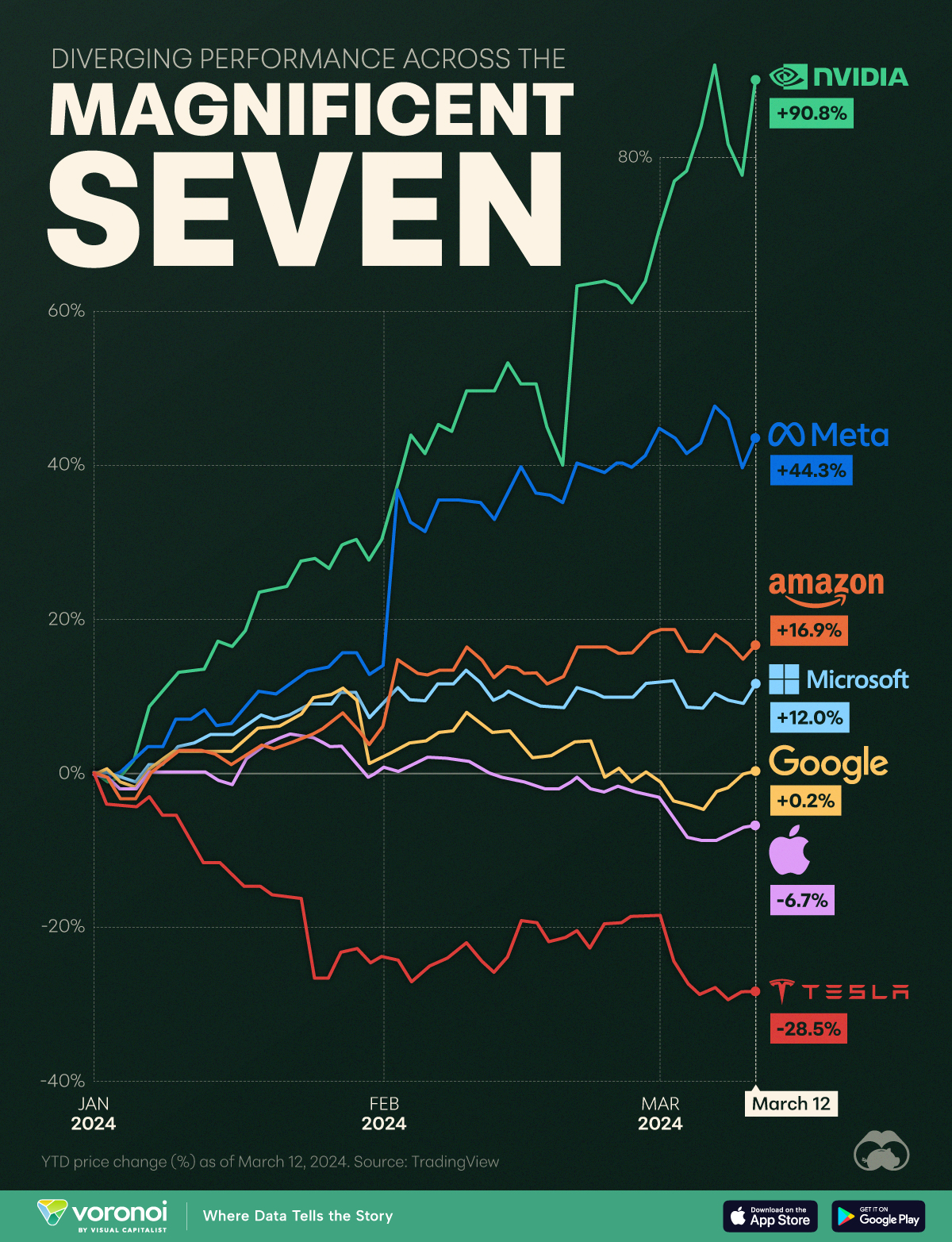

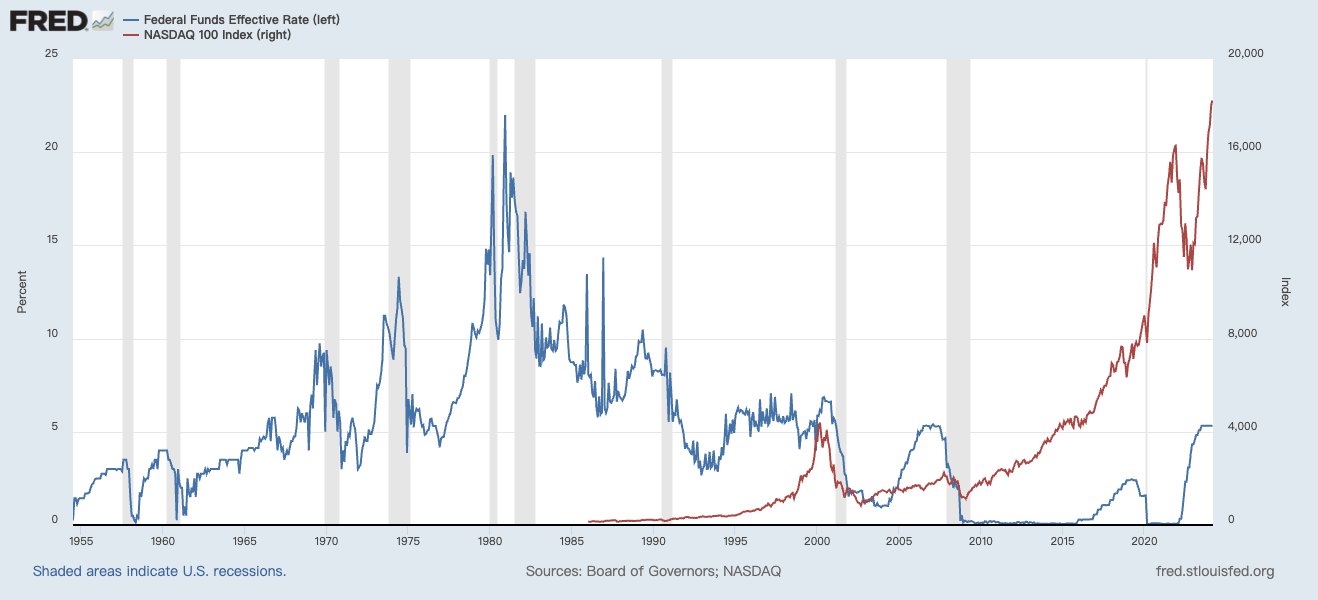

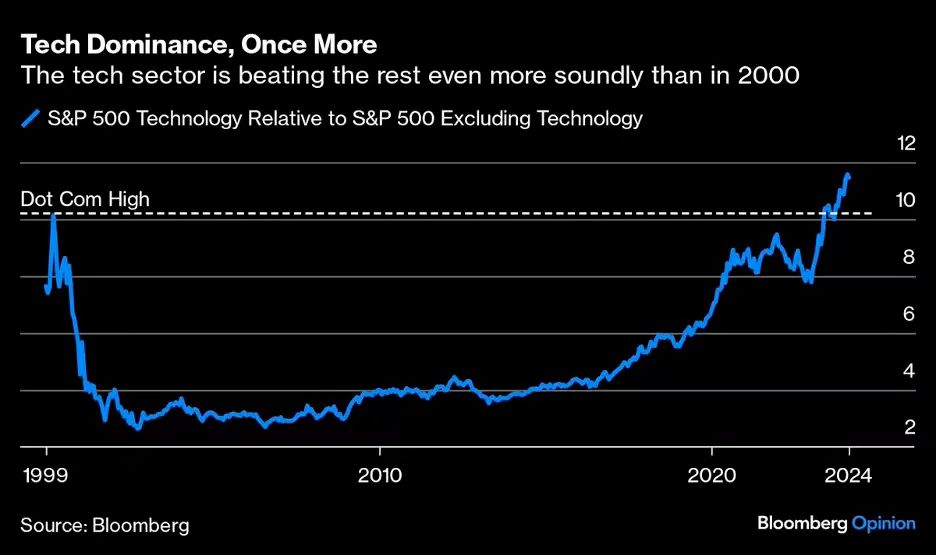

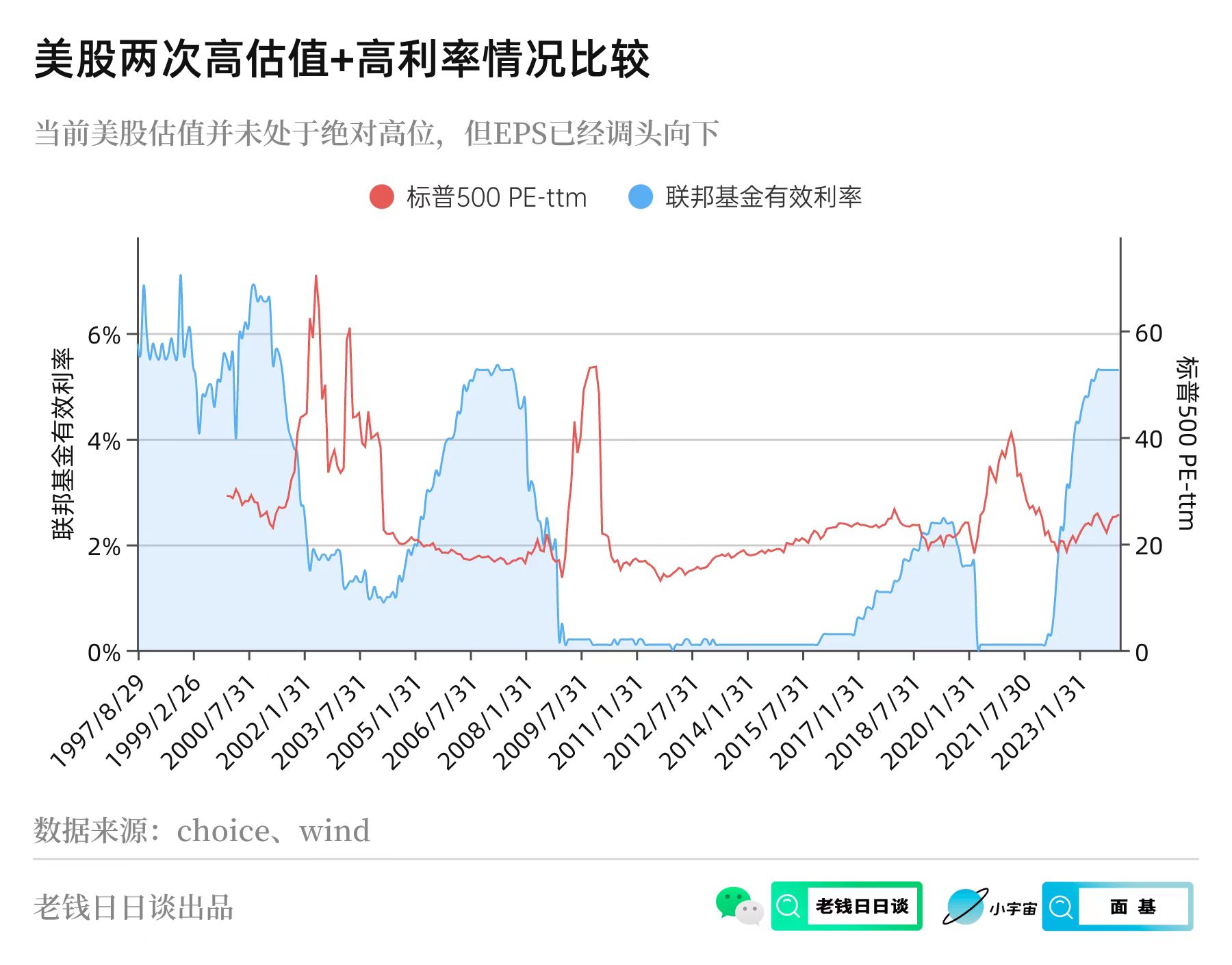

68:14美股特征是高利率+高估值+高分化+低EPS增速

📁本期内容相关资料:

- 23:05提及的图

- 美股科技7巨头内部的股价分化:

- 68:14提到的利率和纳指100:

- 科技龙头偏离度的问题:

- 利率和标普500估值的问题:

- 75:25提到的不同经济体10y国债利率跌破2.5%以后

📣 欢迎关注@老钱日日谈 ,如果播客没听够,可以来公众号找我玩,这边的更新频率会高一些。

也欢迎大家来🪐知识星球找我玩,这里是我自己学习的输入笔记。

空空如也