🎤本期嘉宾:

kevin@凯文投资茶馆主理人,金融行业从业者

⏯️本期简介:

以下内容来自嘉宾kevin:

投资的世界里,每过一段时间总有人会跑出来告诉你,他已经预见了未来。

所谓言之凿凿,如指诸掌。既有仙人指路,似乎我们最应该做的就是赶紧上车,然后指望这些预见的未来会成为真正的未来。

然而,事实证明投资的世界并不如我们期望的那样易于预测,过去几年,任何一个主流叙事最终都难逃随机性的魔咒。

2019-2020 年的核心资产,2021 年的景气度轮动,2022 年的债市,2023 年的微盘与红利,这个市场从不缺故事,也不缺讲故事的人。

但我们做投资,并不是为了来听故事,而是为了让自己的财富能够更好地保全与增长,是为了在给定风险的条件下获得更好地收益。

每个故事都有他合理的地方,但我们也很难避免这些故事在过程中被市场中过度演绎,再好的预见在市场的非理性面前都是无力的。

因此,我们可能最需要的知道的是,非此即彼的投资策略并不是一个正确的方式。因为万物皆周期,世界本身也并不是非此即彼,而是多元并存的。

刚兑时代,我们只需要比较一个产品的收益、期限与波动等寥寥几个指标就可以做出判断,但这套方法在净值化时代显然并不适用。

一方面,净值化背后的直接融资相对刚兑背后的间接融资,面临的波动天然就更大一些;另一方面,无论是短期经济的复苏、中期增长引擎的换挡,还是长期中美新型关系与再平衡这些问题也仍在回答之中;再者,投资者申赎行为的加入,也会使得整个系统变得更加复杂。

因此,我们需要知道的是,复杂性与随机性如影随形,不仅收益的分布不是均匀的,波动的分布同样也不是均匀的。

即便未来与预测的一致,也可能仅因为一次预期外的波动,造成本金不可修复的亏损。因此,如何面对波动、应对波动、控制波动某种程度上会比预测未来更重要,而显然单一资产并不能做到这一点。

所以,一切的最后唯有回归配置。唯有依赖更加多元的资产配置,不同资产之间的负相关性与定期再平衡才是控制波动最有效的方法。

假设我们将 2019 年作为净值化理财的元年,5 年过去,在风格轮动愈发加剧的当下,显然,每个投资者都应当重新补回资产配置这一课。

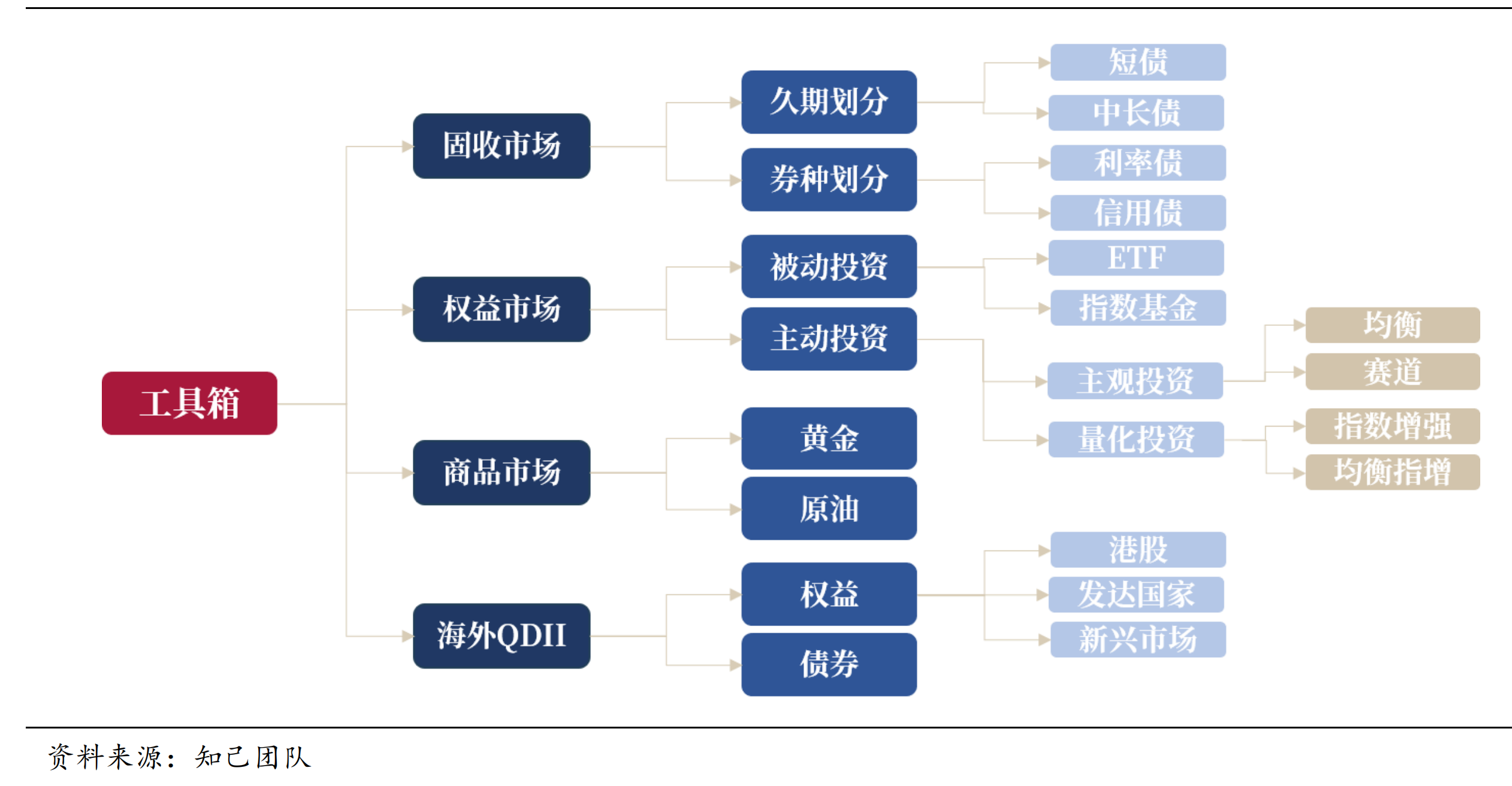

单一的行业不是资产配置,单一的策略不是资产配置,单一的资产也不是资产配置,多元资产配置必然是跨策略、跨资产、跨国别的。

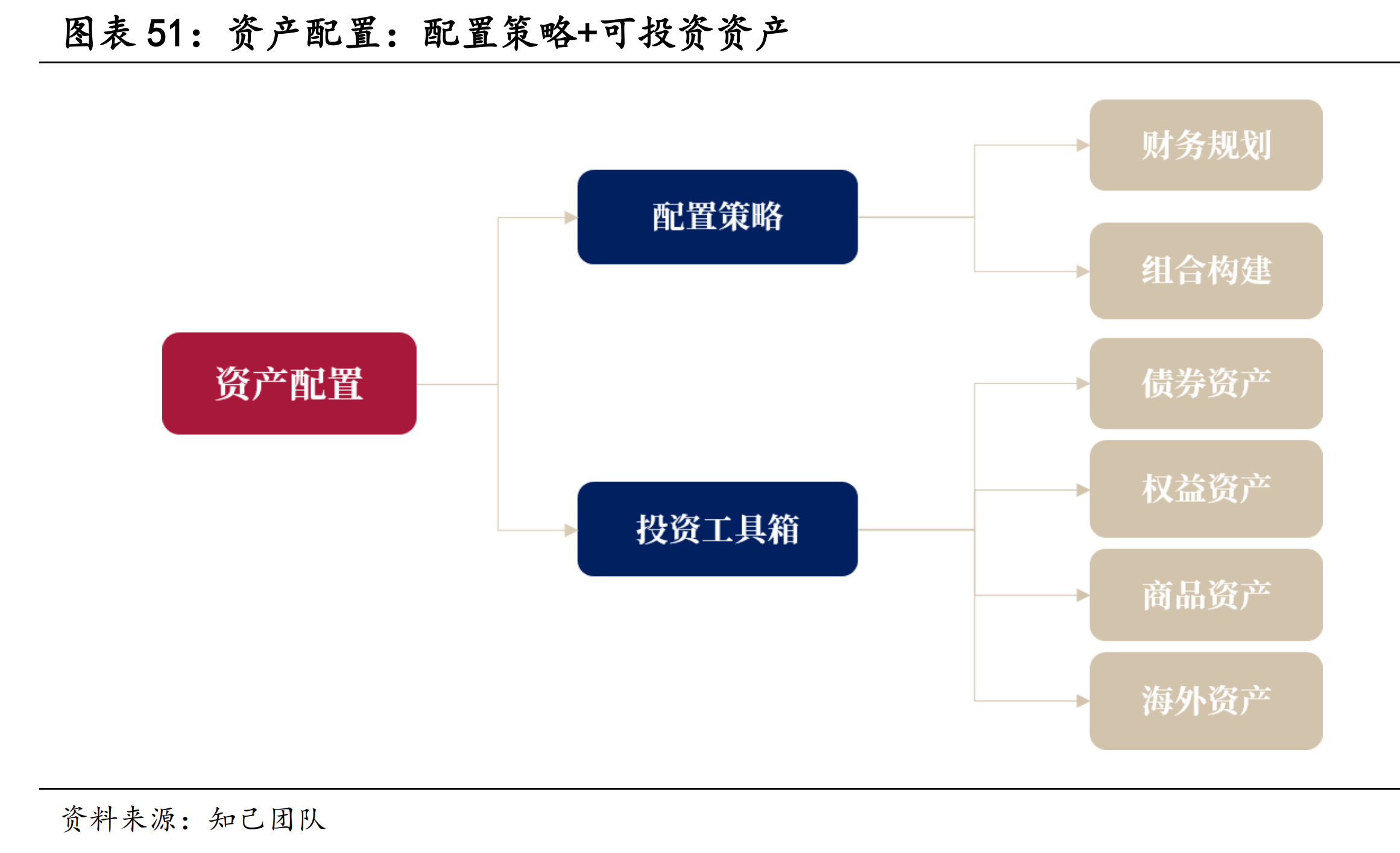

资产配置的源点是识别资产与定义资产,每类资产分别对应了不同的敞口。

即便单就国内权益资产这一项,除了传统公募重仓、指数、量化与红利等细分策略在各自逻辑的驱动下,也愈发体现出不同的风险收益特征。

作为财富管理机构,我们有义务帮助投资者进一步拓展自己的投资视野,寻找更为分散、多元的收益来源,如此也才是回归财富管理的本意。

所幸这两年以 ETF 为代表的工具化品种的极大丰富,也为投资者多元资产配置的落地创造了条件,债券、黄金、红利、海外都应该成为我们为客户提供配置服务的工具箱。

与其选择敞口、预测敞口,不如锚定敞口、配置敞口。

我们认为,多元资产配置才是帮助投资者应对不可预知的世界的终点与起点。

🎯时间轴:

00:18为啥说2024年是全球多元资产配置的元年

①看到了别人的β ②对主流叙事的袪魅

03:10本期节目算是SBBI报告那期的续集

04:23回顾过去几轮主流叙事的演绎,以及更重要的!为什么主流叙事的保质期总是很短?⭐️

16:47我喜欢靠纪律投资的基金经理,有纪律才有复现的可能

19:46绝大部分人赚的都是β收益,但β不是每年都有,所以得保证它来之前,本金没有出现不可修复的损失,不能下牌桌。

20:31多元资产的几个分层

23:36哥!姐!您先买个100块试试嘛!

25:49两个例子感受全球多元资产配置,逻辑自洽就好,其实没多复杂

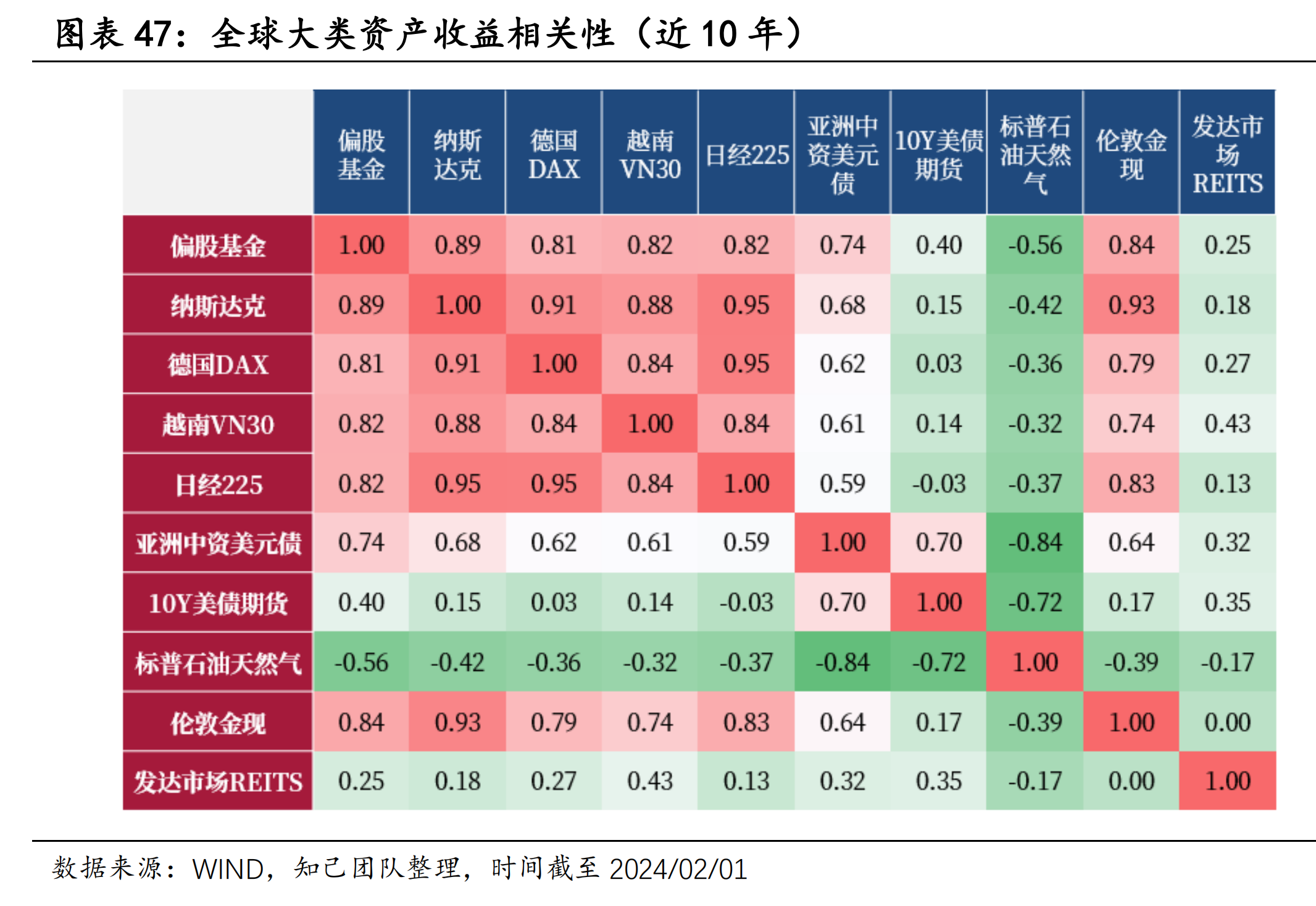

29:16组合内资产的低相关性,以及相关性的分析工具

32:50风险偏好光谱的两端:干仓梭哈就是干的大爷,买理财强黄金的大妈

34:23多元资产配置最后靠什么赢?你没有赢!只是熬到其他人都犯错输了。

35:33排名考核机制下的畸形产物

38:19资产配置的必答题:应对波动,怎么解?

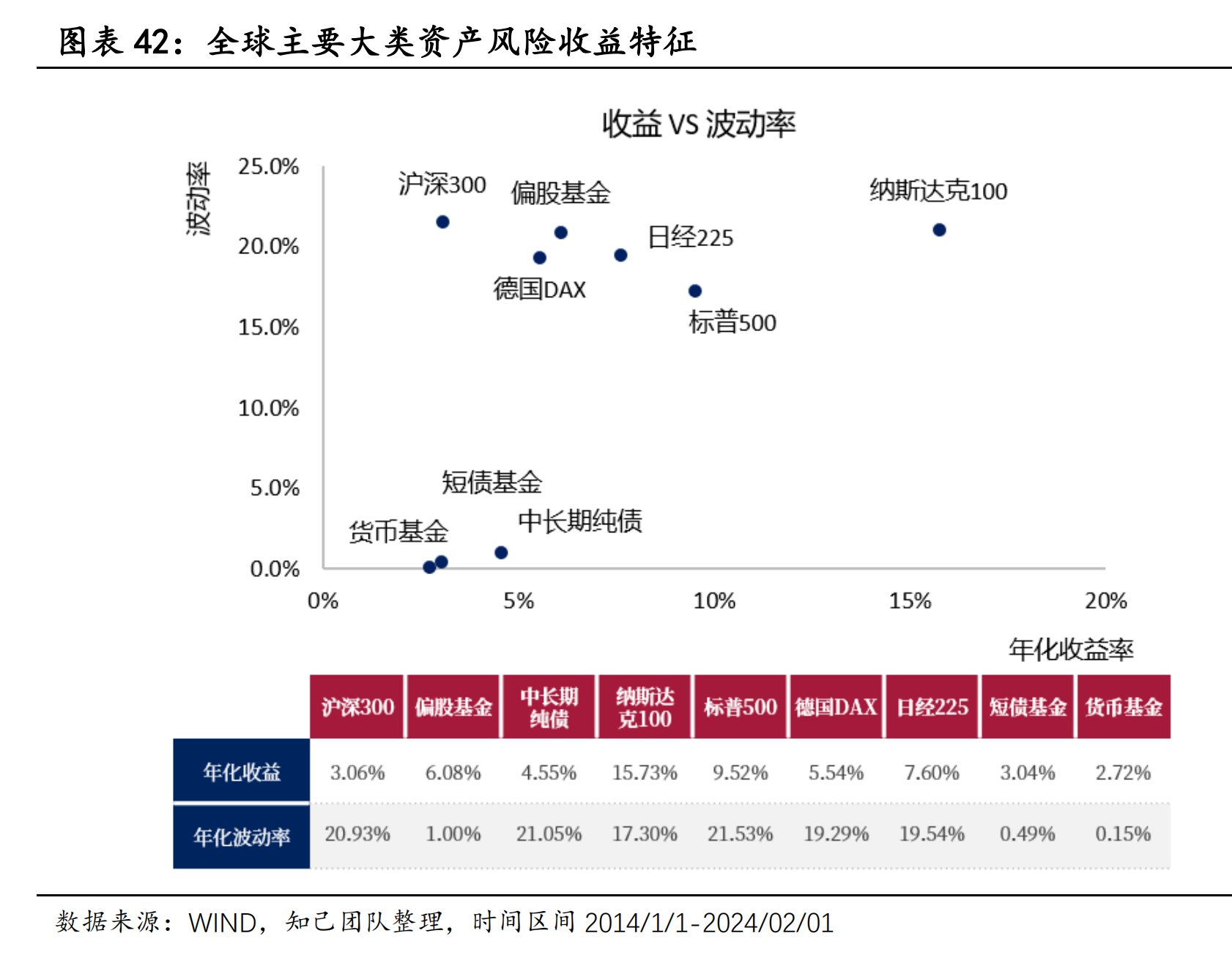

40:13各类资产的风险收益比⭐️

42:53资产配置就像做一盘自己爱吃的菜,但你得先尝过很多菜,才会清楚自己的口味。一上来就知道自己的口味,这不太现实。

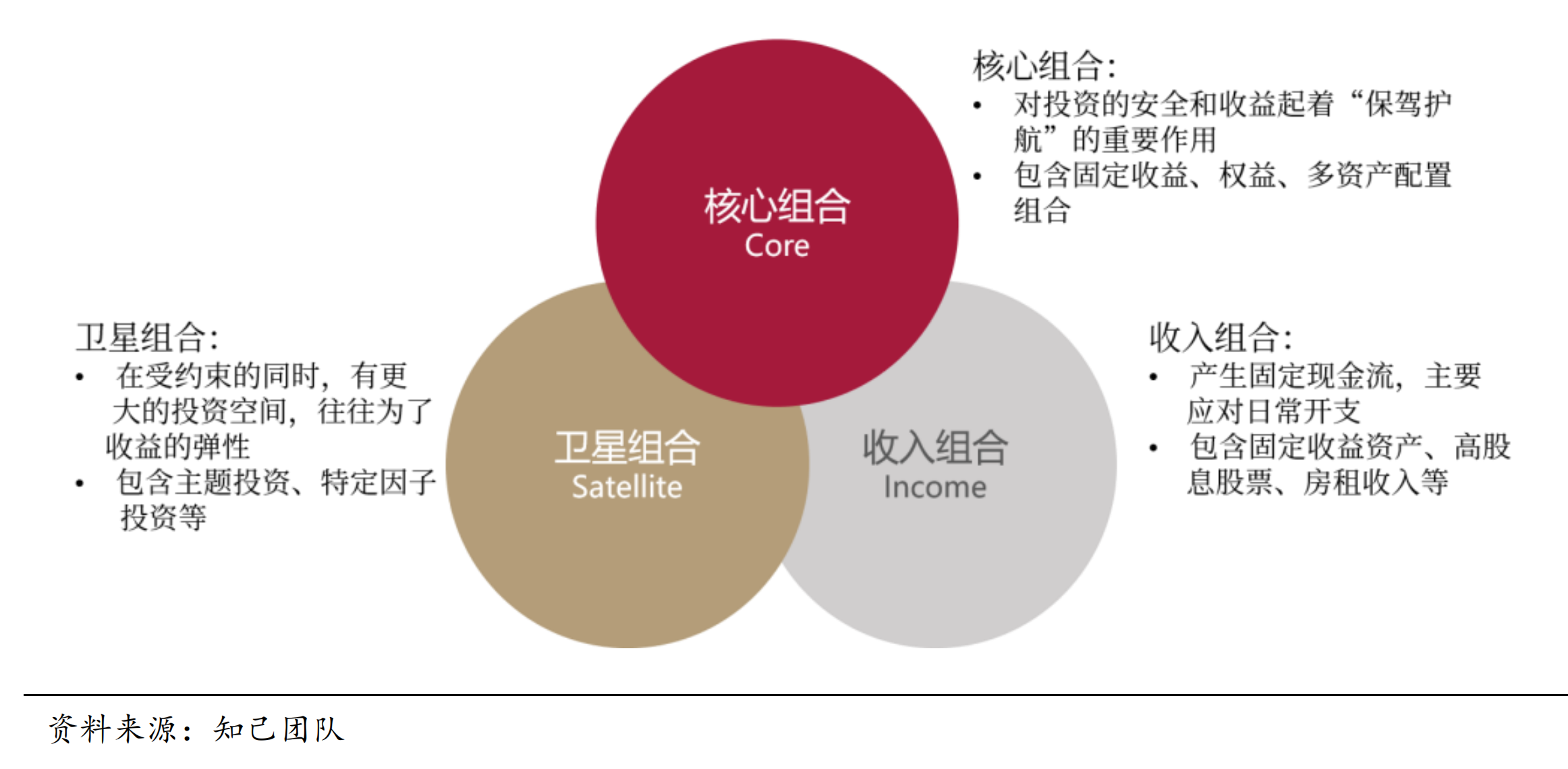

46:15组合内部:核心资产,卫星资产,释放现金流的收入资产

47:47组合内的资产越多越好吗?怎么做跟踪和组合管理呢?

55:22新公式!基民真实回报=基金净值损益+个人操作损益+基金公司操作损益

别什么屎盆子都往基民身上扣!

60:56资产配置中的正面清单和负面清单

63:29几大有效的原子:成长、红利、海外、量化、黄金、债⭐️

📁本期内容相关资料:

- 《2024多元资产配置报告》

- 《中国大类资产投资2023年报》

- 全球主要大类资产风险收益特征:

- 全球大类资产收益相关性(10年维度)

- 资产配置流程图

- 三类资产

- 多元资产工具箱

⚠️风险提示:所有内容皆仅以交流嘉宾和主播个人想法和分享知识为目的,完全不构成任何投资建议或参考。请读者注意判断其中风险,结合个人投资目标、财务状况和需求,独立思考,谨慎决策。your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

📣 欢迎关注@老钱日日谈 ,如果播客没听够,可以来公众号找我玩,这边的更新频率会高一些。

也欢迎大家来🪐知识星球找我玩,这里是我自己学习的输入笔记,也是听友群。

空空如也