🎤本期嘉宾:

沈潜@私募基金经理,公众号「复利先生」主理人

⏯️本期简介:

声明:纯纯标题党了,没有讽刺可转债投资者的意思。如有不适,鞠躬道歉,对不起对不起!

本期我邀请了之前坐客过「面基」的嘉宾沈潜返场,聊聊可转债。

因为我们正在经历一轮可转债的债灾,尤其是低价转债的跌幅,相信是很多玩可转债老炮们没见过的。

提到可转债,大家最常说的一句话叫「下有保底,上不封顶」,但是这轮让大家不禁怀疑,虽然信用风险的暴露,可转债下有保底的信仰,真的还存在吗?

红利的宿命是消亡,规律的宿命是失效。一方面,我们要重视那些根据过往经验归纳出的规律,但另一方面,我也要实事求是根据当下的主要矛盾和具体情况重视演绎。

从多元资产配置的角度看,可转债是一类非常重要的资产,理论上讲,它的预期回报率应该在债之上,股之下,而且每隔几年就有一轮较大的机会。

与此同时,它的定价又很复杂,纯债价值、期权价值、下修、回售、强赎,之前市场并未对信用风险充分定价时,它下游保底。小规模转债又很容易被游资盯上,它弹性极高,还能不花钱就申购打新,当小彩票来玩。凡此种种,导致可转债衍生出很多投资方法,并吸引了很多投资老鸟来这个市场里玩。

希望本期节目能给大家带来一切启发,欢迎大家收听。

因为本期节目不可避免地谈到了一些具体标的,所以容我把风险提示放到前面来:

⚠️风险提示:所有内容皆仅以交流嘉宾和主播个人想法和分享知识为目的,完全不构成任何投资建议或参考。请读者注意判断其中风险,结合个人投资目标、财务状况和需求,独立思考,谨慎决策。your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

🎯时间轴:

00:17规律多是归纳得出的,但也要重视根据当前情况的演绎

02:54快速过一遍可转债的核心概念和条款⭐️

- 可转债兼具债性和股性,但本质上还是债

- 纯债价值

- 转股价值

- 到期收益率

- 溢价率

- 下修条款

- 回售条款

- 强赎条款

- 下有保底❌ 信用风险一债一议✅

12:05一个例子感受投资转债的「安全边际」

14:01复盘可转债的一生:牛市几个月,熊市得几年

16:41观察可转债的抓手:价格中位数

其它指标都有一定迷惑性。

17:53想抓住转债的β机会,双低摊饼可能是最普适的抓手,当双低也得重视信用风险!因为很容易陷入价值陷阱。

19:55我唯一想承担的就是「利率风险」

20:52要看一眼转债的行业属性和质量

23:48复盘三轮可转债的三轮跌破票面值浪潮

- 2018:熊市+资管新规、去杠杆导致的信用收缩

- 2021:小市值风格结构性熊市+逃废债导致的信用收缩

- 2024:熊市+事实性违约、新国九条、信用评级下调、监管问询导致的信用收缩

总结—要么是股性导致的,要么是债性导致的信用收缩,要么双杀

35:05绝大部分总结出来的规律,它成立都是有前置条件的。不能只对着结论刻舟求剑,却忽视了条件。可转债「下有保底」成立的条件是公司没有违约风险。

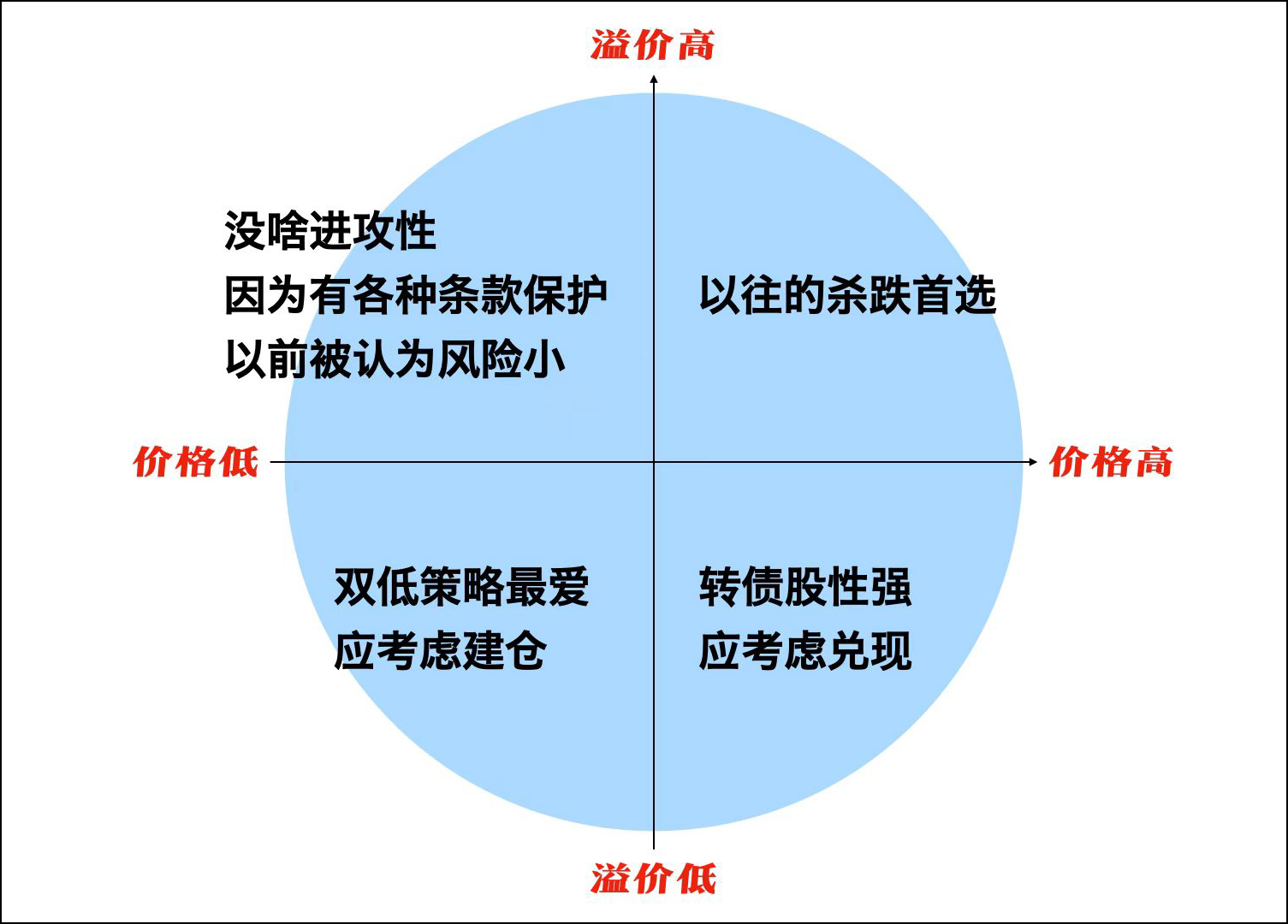

37:00溢价率和转债价格的四象限图,挨个捋捋:

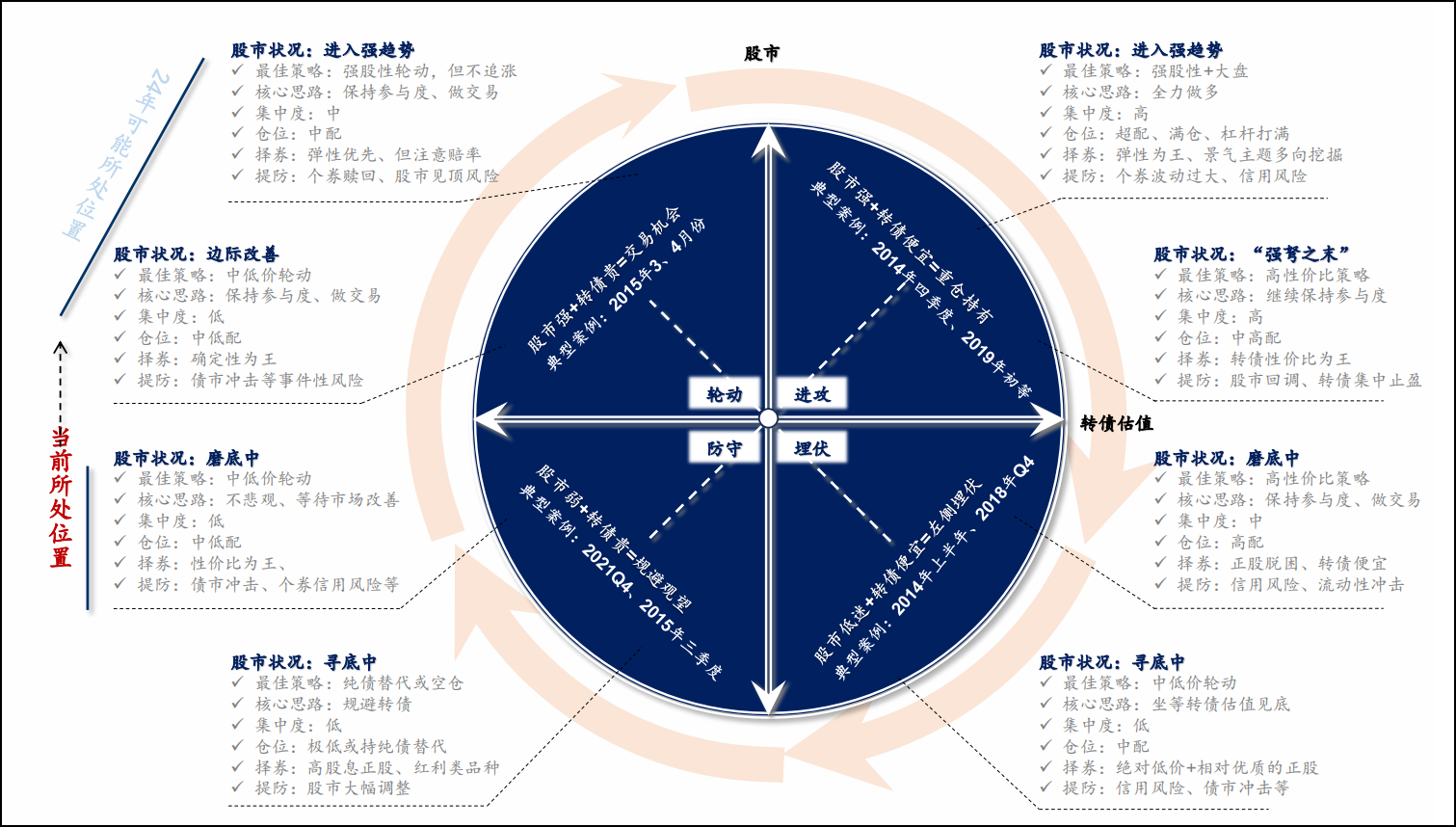

39:01可转债的战略配置四象限,挨个捋捋:

40:48可转债有多少种玩法?

44:24老说跌破纯债价值,啥意思?

45:01转债市场的玩家结构

48:46我做投资更相信演绎法,而不是归纳法

53:35一些闲聊

📁本期内容相关资料:

- 🔗存量可转债数据列表

- 🔗已退市可转债数据列表

- 🔍根据概念查询对应可转债

- 🔗强赎公告更新

- 🔗下修公告更新

- 🔗回售公告更新

- 06:56处提及转债平均到期收益率 PK 10y国债收益率

- 14:01提及可转债生命期内最高价和最低价:

- 14:11提及可转债的生命周期:

- 16:43提及沈潜最爱用的观察转债市场的抓手:

- 23:48处提及,可转债市场的三轮大面积跌破票面值的时间段:

📣 欢迎关注@老钱日日谈 ,如果播客没听够,可以来公众号找我玩,这边的更新频率会高一些。

也欢迎大家来🪐知识星球找我玩,这里是我自己学习的输入笔记。

空空如也